目次

小規模会社のマニュアル

-

銀行融資を受けるために不動産業を営む小規模会社が準備しておく事項

-

不動産賃貸業を営む会社の消費税の考え方について

-

小規模会社の節税対策の全容と分類について

-

会社での借入金の経理処理について

-

小規模会社が経費(損金)に算入できる費用の範囲について

-

不動産業を営む会社の売上高の経理処理について

-

小規模会社で必要になる仕訳と勘定科目について

-

小規模会社の経理担当者が最低限知っておきたい経理・税務業務について

-

小規模会社で必要になる経理・税務ソフトについて

-

小規模会社の経営者に必要な経理・税務業務の知識と管理体制について

-

会社の経理・税務業務は独力でできるか?税理士の利用方法について!

-

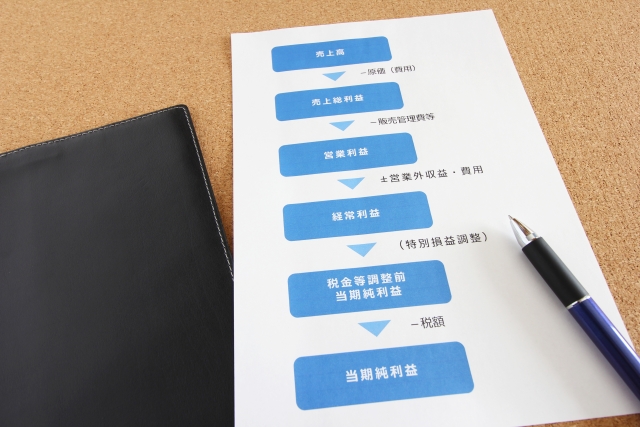

会社の規模と税金の関係について

不動産の税金

-

株式会社と合同会社のうち不動産賃貸業の法人化に最適なのはどちらか?

-

不動産管理会社を設立して節税対策をする場合のデメリットについて!

-

不動産管理料の適正額と同族会社等の行為又は計算の否認規定との関連性!

-

個人事業主の賃貸用不動産を会社に売却する節税対策の詳細と検討事項!

-

一括転貸(サブリース)方式による不動産管理会社の節税方法と注意点!

-

不動産管理会社で管理委託方式を採用した場合の節税対策と注意点について

-

不動産賃貸業を営む個人事業主が管理会社を設立するメリットについて!

-

信用保証料は一括で損金・必要経費ではない!長期前払費用計上について!

-

不動産業を営む会社の税金・社会保険の手続きの流れについて!

-

賃貸用不動産の取得時・所有中・売却時で発生する税金のまとめ

-

機能復旧補償金を貰って固定資産を取得をした時の税務上の処理方法

-

用途変更のために支出した工事費用は資本的支出です。では減価償却費の計算方法はどうなるの?

会社の税金

-

小規模会社での適切な役員報酬の設定方法について

-

会社が固定資産を取得した時の勘定科目の分類と減価償却費について!

-

個人事業主の事業を法人化する際のデメリットになる事項について!

-

債権の資本化(デットエクイティスワップ)で役員借入金を無くす方法!

-

代物弁済で役員借入金を減少又は消滅させる方法の税務処理と注意点!

-

役員借入金を減少又は消滅させるための債権放棄について

-

役員借入金がある場合のメリット・デメリットとその清算方法について!

-

役員への貸付金の法人税上の取り扱いについて

-

法人(会社)の減価償却費を正しく理解していますか?

-

会社の不動産賃貸料(家賃)に係る法人税の収益認識時期と消費税について

-

請負契約で取得する固定資産の減価償却の開始は検収したかが重要です!

-

減価償却資産等で重要になる取得日と事業供用日について!

個人事業主の税金

-

青色事業専従者給与とは?家族に支払う給与を必要経費にする方法とは!

-

個人事業主の減価償却は強制です。忘れずに必要経費に算入しましょう!

-

個人事業主の家賃の収入計上時期と家賃滞納時の取り扱いについて!

-

不動産賃貸業を営む個人事業主が納める税金の種類・内容・納税時期!

-

確定申告を誤った場合や申告期限までに申告書が出来ない場合の対処方法!

-

所得税の申告が遅れた場合の無申告加算税・延滞税・青色申告の取り扱い!

-

不動産賃貸業で65万円の青色申告特別控除を受けるための要件と仕訳例

-

個人事業主が確定申告をする意味と不動産賃貸業での青色申告のメリット!

-

不動産賃貸業を行う個人事業主の年間経理処理スケジュールのまとめ!

-

個人事業主の青色申告のメリットと会計ソフトの利用について!

-

純損失の繰越控除や繰戻還付を利用して個人事業主の税金を減額しよう!

-

個人事業主の白色申告のデメリットは大きい!推計課税の不安だけ残ります!

個人事業主・法人共通の税金

-

納税準備預金とは?メリット・デメリットについて!

-

会社や個人事業主が建物を取得した場合の減価償却費の計算方法について!

-

会費の勘定科目と消費税について

-

一括償却資産の除却・売却時の処理で除却損や売却損は計上されない!

-

太陽熱吸収フィルムの取付費は修繕費になるのか?

-

家具の種類と耐用年数について

-

土地建物の取得価額の按分方法について

-

不動産賃貸業で必要になる減価償却費の基本について

-

税務調査を受ける際の経営者の心構え【経費編】

-

入居者募集時に賃貸人が支払う仲介手数料・広告料等の仕訳と税務処理

-

交際費を損金(会社)や必要経費(個人事業主)に算入するための要点!

-

個人事業主や法人の自動車使用で経費に落とせる費用のまとめ

消費税

生命保険

節税対策

-

法人(会社)が節税対策をするために絶対に知っておきたい前提条件

-

法人は中小企業倒産防止共済(経営セーフティ共済)に加入して節税しよう

-

社会保険料(厚生年金保険料・健康保険料)を利用した節税方法について!

-

会社の労働保険料の仕組みと仕訳・節税対策について!

-

固定資産税などの賦課課税方式による税金を利用した節税対策について!

-

旅費規程を作成して中小企業が社会保険料・税金を削減する方法について

-

会社が役員に支払う連帯保証料を経費にする節税対策について!

-

不動産売買業を営む会社の決算期を変更をして節税対策をする方法!

-

不動産業を営む会社の節税対策は経営セーフティ共済に入ることです!

-

新築建物の事業供用日の決定方法が減価償却費を変動させ節税対策になる!

-

一括償却資産を活用して利益調整をし、固定資産税も節税しよう!

-

少額減価償却資産の内容・要件・仕訳・適切な利用方法について

経理実務編(経理担当者向け)

-

土地・建物の購入に係る消費税区分と会計ソフト入力時の注意点!

-

土地・建物の取得時の税金・報酬・仲介手数料・保険料の勘定科目について

-

土地・建物購入時の取得価格の按分方法と注意点について!

-

土地・建物取得の棚卸資産・固定資産判断基準と注意点について!

-

現金仕訳をより簡単・正確に行う方法!経理経験に応じて2通り紹介!

-

預金仕訳の入力方法について!~効率的に会計帳簿を作成しよう~

-

【経理実務のキモ】個別仕訳の理解の前に仕訳全体の流れを把握しよう!

-

中小企業での普通預金の仕訳と期末日に追加計上する売上高等について!

-

普通預金の会計帳簿残高と通帳預金残高の不一致を防ぐ管理体制について

-

当座借越(当座貸越)の実務上の経理処理方法について!

-

当座預金の実務上の取り扱いについて!

-

経理実務上の現金の処理方法を知ろう!

融資

相続ー基本

-

具体的な数値例を利用して相続税の計算方法を確認してみよう!

-

【初心者向け】相続税の計算方法を分かりやすく解説します!

-

特別寄与料の税法上の取り扱いと請求する上での注意点について!

-

孫を養子にすれば相続税の節税対策になる!

-

中小企業の名義株を相続財産にしないための対策について

-

遺留分侵害額請求権が金銭債権に限定されているために生じる弊害

-

相続税の配偶者居住権に基づく敷地利用権の計算方法と節税対策について

-

配偶者居住権の計算方法について

-

配偶者居住権は相続税法で評価対象になる!節税対策で利用するためには?

-

遺留分算定の基礎に含まれる相続人に対する生前贈与は10年間に限られる

-

遺産分割で登場する代償分割の内容と注意点について!

-

みなし相続財産とは?相続放棄・遺産分割・遺留分との関係について!

相続ー小規模宅地等

-

配偶者居住権と賃貸部分がある住宅の敷地の小規模宅地等の特例について

-

特定事業用宅地等と貸付事業用宅地等の区分について!

-

1次相続後すぐの2次相続で小規模宅地等の特例が問題になる事例について

-

特定同族会社事業用宅地等の概要と要件について!

-

特定同族会社事業用宅地等に該当するための地代や賃料について

-

配偶者居住権の設定後に子供が先に死んだ場合の小規模宅地等の特例の適用

-

配偶者居住権と店舗併用住宅の小規模宅地等の特例について!

-

別生計親族は会社化して事業用の土地に小規模宅地等の特例を適用しよう!

-

小規模宅地等の特例の代表例である特定事業用宅地等の概要について!

-

特定事業用宅地等と貸付事業用宅地等での事業承継者が定まらない時の違い

-

二世帯住宅に居住していた被相続人が老人ホームに入居した場合の小規模宅地等の特例

-

代償分割を行う土地が小規模宅地等の特例の対象だった場合の課税価格の計算方法