配偶者居住権とは

配偶者居住権とは、配偶者が被相続人(亡くなった人)所有の建物に他の相続人の相続後も無償で生涯住み続けることが出来る権利です。

配偶者居住権が設定されるのは、遺産分割が確定する日からです。

なお、配偶者居住権は遺言、遺産分割協議、家庭裁判所の審判で成立します。

配偶者短期居住権との違い

配偶者居住権と言葉が似ている権利に配偶者「短期」居住権があります。

配偶者「短期」居住権は、相続開始日から配偶者居住権が成立するまでのつなぎの権利です。

つまり、遺産分割協議確定日(=配偶者居住権の成立日)までの短期間、被相続人所有の建物に居住する権利を与えるのが、配偶者「短期」居住権となります。

相続税法に関係があるのは配偶者居住権!

配偶者短期居住権は短期に消滅してしまうため、相続では価値を見出せません。

よって、配偶者「短期」居住権は、相続税で評価の対象になることはありません。

一方で、配偶者居住権は配偶者が死ぬまで長年続く権利なので、相続でも価値があります。

よって、配偶者居住権は相続税の評価の対象になります。

なお、配偶者居住権が設定された建物の「敷地」についても利用権が生じるので相続税の評価の対象になります。

配偶者居住権と建物所有権の相続税評価額について

まずは、相続税の建物評価額=配偶者居住権の評価額+建物所有権の評価額という関係を覚えておいてください。

なお、配偶者居住権を設定すれば、その分、建物に使用制限が生じるので、建物所有権の評価額が下がります。

そして、配偶者居住権を設定してもしなくても、相続税の建物評価額自体は変わらないことになります。

配偶者居住権を設定しても、あくまで区分けの問題で、建物の価値自体が上がりも下がりもしないことを考えれば、相続税の建物評価額自体も変わらないことは想像できるはずです。

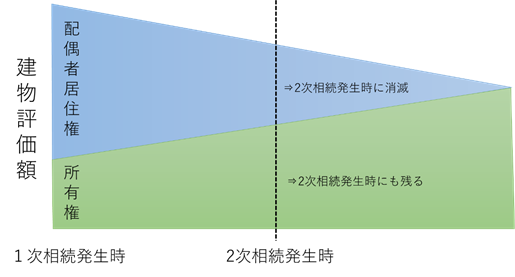

では、なぜ相続税の節税対策として配偶者居住権が登場するかというと、1次相続の時に相続税の建物評価額を2区分(配偶者居住権と建物所有権)に分けられるためです。

配偶者居住権は配偶者が亡くなると必ず消滅しますので、1次相続で建物評価額の一部でも配偶者居住権に区分できていれば、2次相続時に相続税評価額が小さくなります。

配偶者居住権が設定された建物の敷地とその土地の所有権について

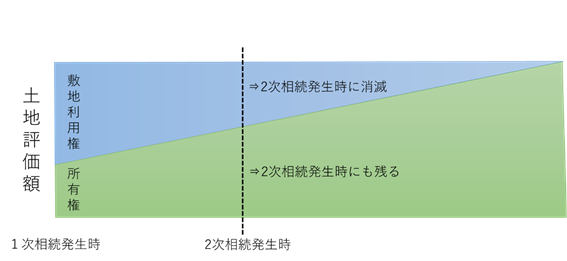

配偶者居住権が設定された建物の敷地(以下、敷地利用権)とその土地の所有権(以下、土地所有権)についても建物評価額と同じ関係が成り立ちます。

つまり、相続税の土地評価額=敷地利用権の評価額+土地所有権の評価額となります。

なお、敷地利用権が設定されれば、その分、土地に使用制限が生じるので、土地所有権の評価額が下がります。

そして、敷地利用権が設定されてもされなくても、相続税の土地評価額自体は変わらないことになります。

敷地利用権が設定されても、あくまで区分けの問題で、土地の価値自体は上がりも下がりもしないことを考えれば、相続税の土地評価額自体も変わらないことは想像できるはずです。

なお、建物の場合と同様に、1次相続時に敷地利用権の評価額と土地所有権の評価額に分けられれば、2次相続時に相続税評価額が小さくなります。

建物と少し違うのは、敷地利用権・土地所有権は小規模宅地等の特例の適用対象になりますので、1次相続、2次相続で小規模宅地等の特例を適用出来るかどうかを十分に把握しておかないと、節税対策のために配偶者居住権を設定しても、実は増税になる可能性があるということです。

例えば、1次相続時に小規模宅地等の特例を利用でき、2次相続時には小規模宅地等の特例が利用できなければ、配偶者居住権を設定するより、1次相続時に小規模宅地等の特例を限界まで利用した方が良い場合もあるということです。

コメント