【この記事の対象者】

- 資金繰りなどのために納税額を早めに知りたい経営者

- 会社で税金を担当している経理職員

- 経営者に納税額をよく聞かれる会計事務所員

くま君

くま君おさる先生、僕の会社の決算がもうすぐなんだけど、今年はいくら税金を払わないといけないかな?

くま君の会社は今年も利益がでているんだね。

すごいな!

うん。

おかげ様で絶好調だよ。

利益が300万ほどでそうなんだけど…

詳しい金額はちゃんと計算しないと分からないけど、概算の納税額で良ければ、すぐに計算できるよ。

そうなんだ。

どうすればいいの?

利益に実行税率をかけてやればいいんだ。

利益が300万円だとおよそ21.5%を掛けた65万円が納税額だね。

簡単でしょ!

簡単だね。

これなら次回から僕一人でも計算できそうだね。

ありがとう!

納税額は実効税率を掛ければ簡単に分かる

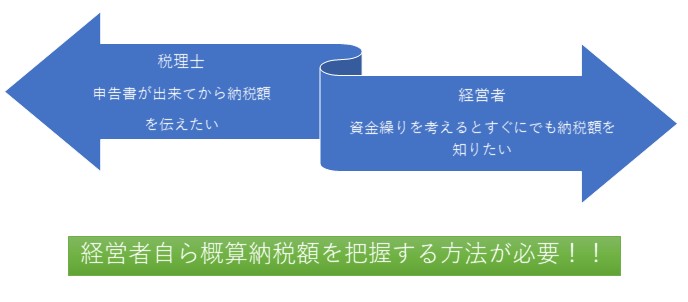

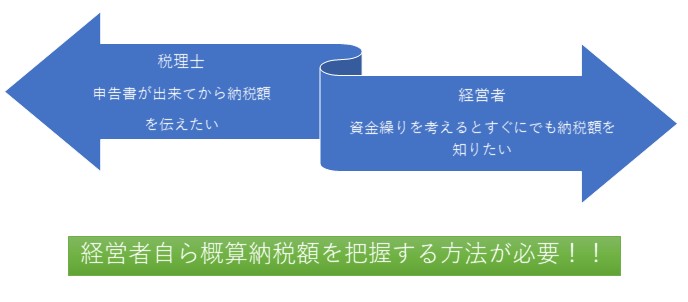

経営者の方によく聞かれる質問に、「会社の税務申告は税理士さんに任せているのだけど、事前に概算でもいいから、納税額はわからないの?」というものがあります。

決算期を迎えた段階で、税理士側では概算の納税額を計算できるのですが、少しでも違っているとクレーム対象になりかねないので、申告書を作るまでは、なるべく納税額を言いたくない時もあります(人間関係にもよりますが…)。

しかし、会社で大幅な利益が計上された時は、納税額も大きくなり、経営者としては資金繰りも考えて、なるべく早く納税資金を用意しておきたいところです。

そこで、今回は、概算の納税額を算定する方法を紹介します。

税理士も概算の納税額を最初の時点に把握するために使用している方法です。

実効税率を使用して概算の納税額を算出できる

実効税率というものを使用すると会社の法人税・住民税・事業税の概算納税額が一瞬で把握できます。

ただし、この実効税率ですが、計算式を正確におさえようとすると非常に難解になります。

税理士さんでも理解できているかどうか…というレベルです。なので以下の結論だけ覚えてください。

【法人税・住民税・事業税の概算納税額】

概算納税額 = 税引き前当期純利益 × 実行税率 + 法人住民税の均等割 ※

※ 会社の所在地・資本金の額・従業員数により異なる。例:東京23区の最小金額は70,000円

なお、実効税率は以下の通りです。

近年法人税率の大幅な削減に伴い、実効税率も低い税率になっています。

今後も細かい変更があるかもしれませんが、中小企業(資本金1億以下)の税率はそれほど大きな変更はないと考えられます。

| 税引き前当期純利益 | 実効税率 |

|---|---|

| 年400万円以下 | 21.36% |

| 年400万円超800万円以下 | 23.17% |

| 年800万円超 | 33.58% |

法人税・住民税・事業税の概算計算例

まとめ

期末日後にきちんと決算書・申告書を作成し、納税額を計算しようとすると、やはり2か月ぐらいかかってしまいますし、税理士に頼まないとなかなか正確な納税額の計算はできません。

ただし、かなり精度の高い「概算」納税額であれば、簡単に計算できます。

中小企業では、資金繰りを考えて行動することが非常に大切になりますので、早め早めに納税資金を確保するためにも計算式を覚えておくと良いでしょう。

コメント