会社や個人事業主が建物を所有している場合、建物取得価額の一部を毎年減価償却費として経費に振り替えることができます。

建物取得価額は一般的に高額になりやすく、毎年計上される減価償却費も高額になることが多いです。

また、減価償却費は、納税者の計算の仕方で毎年の経費計上額が変わる特性を持ちますが、一度確定申告をしてしまうと修正することはできません。

そこで、今回は、会社や個人事業主が建物を所有する場合の減価償却費の詳細について説明していきます。

建物の減価償却費とは

会社や個人事業主が所有する建物は、時間の経過とともに劣化していくため、経理処理上もその価値減少分を、経費として反映させていく必要があります。

つまり、高額な建物の取得価額は、経理処理上、最初は「建物」という財産(資産)の勘定科目に計上されますが、一定の法則で1年ずつ按分して経費(費用)に振り替えていくことが求められます。

この按分方法を減価償却といい、1年ずつ経費に計上される金額のことを減価償却費といいます。

建物の減価償却費は、以下の計算式で算定することができます。

建物の減価償却費=建物の取得価額×法定耐用年数から決められる償却率

建物の法定耐用年数の選択方法について

建物の減価償却費を算定するためには、建物の法定耐用年数をご自身で選択をすることが重要になります。

法定耐用年数とは、税法上で決められた使用可能期限のことで、建物の場合は、①構造(どのような材料で作られているか)と②用途(何のために使われているか)によって、決定されます。

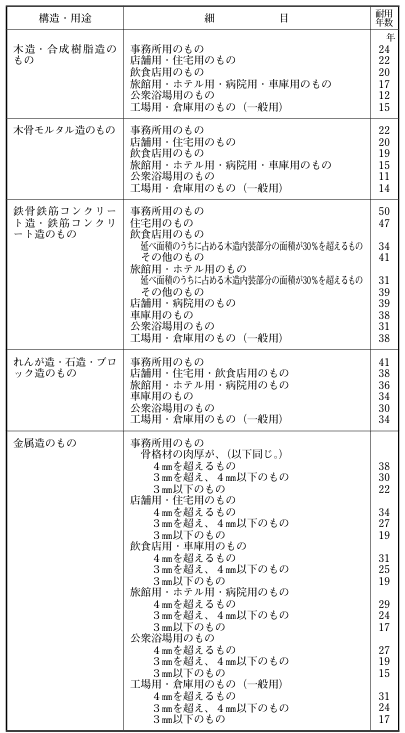

【建物の法定耐用年数(参考:主な減価償却資産の耐用年数表(国税庁HP)】

上記の「主な減価償却資産の耐用年数表(国税庁HP)」を見てご自身が所有する建物の法定耐用年数を選択することになります。

しかし、上記表は、記載内容が分かりにくいです。

そこで、ご自身で建物の法定耐用年数を選択するための3つのポイントを下記で説明します。

①主な減価償却資産の耐用年数表での構造と一般名称の対応関係について

「主な減価償却資産の耐用年数表(国税庁HP)」の構造の記載内容は、現在の建物の造りの一般名称と一致しない所があります。

以下に対応関係表を明示しますので、確認してください。

| 現在の一般名称 | 主な減価償却資産の耐用年数表 |

|---|---|

| 鉄筋鉄骨コンクリート造(SRC造) | 鉄筋鉄骨コンクリート造 |

| 鉄筋コンクリート造(RC造) | 鉄筋コンクリート造 |

| 鉄骨造(S造) | 金属造 |

| 木造 | 木造 |

建物の一般名称は、SRC造、RC造、S造とだけ表記されることも多いので、それが「主な減価償却資産の耐用年数表」のどの構造に当てはまるかを把握しましょう。

また、「主な減価償却資産の耐用年数表」の金属造の現在の一般名称は、鉄骨造(S造)になります。

②構造の調べ方について

ご自身で所有している建物の構造は、以下の2つの資料により確認することができます。

- 不動産登記簿謄本

- 固定資産税課税明細書

ただし、金属造(鉄骨造)に関しては、骨組み(柱・梁)の厚み(主な減価償却資産の耐用年数表では、「骨格材の肉厚」と表現されています)で法定耐用年数が異なりますが、不動産登記簿や固定資産税課税明細書ではそこまでの記載はありません。

よって、金属造(鉄骨造)に関しては、設計図書の中にある柱梁リスト・仕様書・矩形図(くけいず)を確認する必要があります。

設計図書の骨組みの厚みの記載方法は、独特で分かりにくいですが、骨組みの厚みに対する記載箇所がありますので、見落とさないようにしましょう。

| 種類 | 表示 | 厚み |

|---|---|---|

| H形鋼 | H-100×100×6×8 | 6ミリ、8ミリ |

| 角形鋼 | □-50×50×3.6 | 3.6ミリ |

| チャンネル溝形鋼 | 【-6×40×70 | 6ミリ |

| リップ溝形鋼 | C-2.3t×60×30×10 | 2.3ミリ |

【参考:納税通信第3437号税務・会計の集中ゼミナール】

③用途による法定耐用年数の違いについて

同じ構造の建物でも、用途により法定耐用年数は異なります。

例えば、住宅用の鉄筋コンクリート造の建物の法定耐用年数は47年ですが、事務所用の鉄骨コンクリート造の建物の法定耐用年数は50年になります。

住宅用・事務所用という用途により法定耐用年数が異なるのは、「日常の建物の酷使具合」をイメージすると分かりやすいです。

法定耐用年数が長い順に、事務所用→店舗・住宅用→飲食店用→旅館・ホテル用→工場用となっていますが、日常の建物の酷使具合をイメージしてやると、この順番が理解しやすいでしょう。

建物の減価償却費は定額法で算定します

建物の法定耐用年数が決まると、そこから償却率が判明します。

建物の減価償却には、定額法を利用することが税法上義務付けられていますので、定額法に基づいた償却率を選択することになります。

定額法は、耐用年数の全期間に対して、均等な償却率を用いて減価償却費を算定していく方法になります。

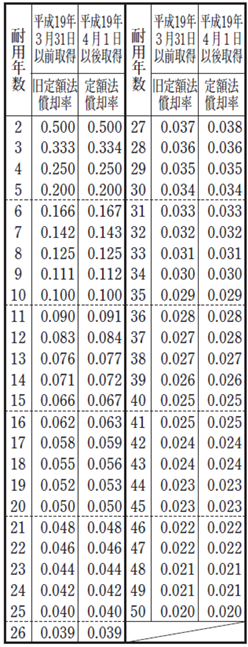

【定額法の耐用年数に対する償却率(参考:減価償却資産の償却率表等(国税庁HP)】

例えば、法定耐用年数22年の新築の木造建物(取得価額2,000万円)を定額法で減価償却する場合、2,000万円÷0.046=92万円が各年度の経費に計上されることになります。

なお、減価償却方法については、税法上の変更が繰り返されています。

どうしても把握しておいて欲しいのは、①平成10年4月1日以降の改正と②平成19年4月1日以降の改正になります。

今後取得する建物に関しては、上記の表で該当する償却率を選択するだけなので問題ないのですが、過去から所有し続けている建物に対しては、税制改正前に設定されていた償却率を利用してことを理解していないと、本当は正しい償却率を利用しているのに「償却率が違う!」と誤解して慌てる原因になります。

平成10年4月1日以降の改正

減価償却費の算定方法には、定額法の他に定率法というものもあります。

平成10年3月31日までの建物取得分に対しては、減価償却費の算定に定率法を採用することも認められていました。

建物は長期間所有するものなので、平成10年3月31日(大体30年以上前)に取得した建物も現存します。

その場合、減価償却費の算定方法に定率法が採用されている事例がありますので、古い建物の償却率は、必ずしも定額法の償却率を利用しているとは限らないことを把握しておきましょう。

平成19年4月1日以降の改正

上記の「減価償却資産の償却率表等(国税庁HP)」を見ると、定額法の償却率が、①旧定額法償却率(平成19年3月31日以前取得)と②定額法償却率(平成19年4月1日以降取得)に分かれています。

平成19年4月1日以降の償却率の計算方法を見直す税制改正が行われた影響で、2段建てになっています。

建物取得で選択される償却率は、改正前より改正後の方がほんの少しだけ高くなっていることを把握しておきましょう。

中古建物の減価償却について

さて、ここまでは、新築建物を取得した場合の減価償却費について説明してきました。

ここからは、中古建物を取得した場合の減価償却費について説明していきます。

中古建物を取得した場合の減価償却費の算定方法は、新築建物を取得した場合の減価償却方法とほぼ同じです。

中古建物の減価償却費=建物の取得価額×耐用年数(必ずしも法定耐用年数ではない!)から決められる償却率

中古建物でも、新築建物と同じように「減価償却資産の償却率表等(国税庁HP)」を利用することになります。

ただし、中古建物を取得した場合に減価償却費を算定するための耐用年数は、一般的に、新築建物を取得した場合の法定耐用年数より短くなります。

中古建物は、新築建物よりすでに経年劣化が進んでいるはずなので、税法上も、法定耐用年数より短い期間を耐用年数として選択しても問題ないということです(ただし、納税者が望む場合、法定耐用年数でもよい)。

中古建物の耐用年数は、①築年数が法定耐用年数を超えている場合と②築年数が耐用年数を超えていない場合で分けられます。

築年数が法定耐用年数を超えている場合

中古建物の耐用年数は、法定耐用年数×0.2(小数点以下切り捨て)で計算されます。

例えば、築30年の中古の住宅用の木造住宅を取得した場合の耐用年数は、22年(法定耐用年数)×0.2=4年になります。

築年数が耐用年数を超えていない場合

中古建物の耐用年数は、(法定耐用年数-築年数)+築年数×0.2(小数点以下切り捨て)で計算されます。

例えば、築10年の中古の住宅用の木造住宅を取得した場合の耐用年数は、(22年ー10年)+10年×0.2=14年になります。

減価償却費の計算開始日は供用日で引渡日ではないので注意!

経理処理上、建物の取得価額を「建物」という勘定科目に仕訳をするのは、引き渡しを受けた日になります。

それに対して、建物の減価償却費の計算開始日は、供用日(実際に建物を使い始めた日)になります。

通常の場合は、引渡し日=供用日になるため問題は生じませんが、例えば、賃貸用の中古マンションの引渡しを受けたけど、内装をすべて変えるためにまだ賃貸人の募集もかけられない状態だと、引渡し日≠供用日になる可能性もあるため注意が必要です。

引渡し日≠供用日の場合で、仮に引渡し日から減価償却費を計算してしまった場合、過大に減価償却費を計上してしまうことになります。

会社と個人の減価償却費の相違点について

会社では、各年度に減価償却費を計上することは任意です。

決算が赤字になりそうならば、各々の建物ごとに減価償却費を計上するかしないかを決めることができます。

一方、個人事業主では、各年度に減価償却費を計上することは強制です。

決算が赤字になりそうでも、必ず減価償却費を計上することが強制されます。

コメント