二世帯住宅で特定居住用宅地等として小規模宅地等の特例(80%減額)を適用する場合、区分所有建物の登記をしていると相続税法上かなり不利になります。

区分所有区画ごとにそれぞれ別の建物としてカウントされてしまい、実際に同居していても小規模宅地等の特例上の同居親族に該当しなくなってしまう可能性が高いからです。

よって、もし、相続人に選択権があるのであれば、区分所有建物の登記は絶対にしない方が良いことになります。

二世帯住宅取得時の意思決定が重要

区分所有建物の登記をする可能性があるのは、①銀行融資に伴い抵当権を設定する場合、②住宅ローン控除をそれぞれで受けたい場合、③固定資産税や不動産取得税を減額したい場合などです。

簡単に言うと、二世帯住宅の取得時に区分所有建物の登記をするかどうかを決定することになります。

この時点では、取得者が相続の機会まで考えて区分所有建物の登記の有無を検討することは稀ですが、必ず考慮に入れておきたい事項になります。

特に、全体の割合からすると、二世帯住宅に区分所有建物の登記をする機会は少なく、銀行の融資担当者などの関係者もそこまでの事態を想定していないことになります。

よって、二世帯住宅の取得者自身が相続のことまで考えておかないと誰もアドバイスをくれないことも十分に考えらます。

一度登記してしまった後の事後対策の難しさについて

二世帯住宅に区分所有建物登記をしてしまっている場合の対策はいくつか考えられますが、基本的にかなり要件が厳しくなります。

被相続人の生前の対策

被相続人(相続時の故人)が生きている間に出来る対策としては以下のような方法が考えられます。

①子供名義の建物部分を売買や贈与などで親名義に変更し、②親名義になった2つの区分建物を区分合併登記します。

上記の方法を行えば、建物がすべて親名義になり、区分所有登記ではなくなります。

しかし、売買の場合に支払う所得税や贈与の際に支払う贈与税を考慮した場合、小規模宅地等の特例を利用した相続税の節税額より税金の金額が高くなる可能性も十分にあります。

また、税理士費用などの売買や贈与に伴う手続き費用も結構高くつきます。

被相続人の死亡後の対策

被相続人(相続時の故人)の死後に出来る対策としては以下のような方法が考えられます。

被相続人の死亡後に「敷地権である旨の登記」を行います。

「敷地権である旨の登記」とは、簡単に言えば、土地の登記記録に区分所有建物とその敷地を紐づける記録を残すことです。

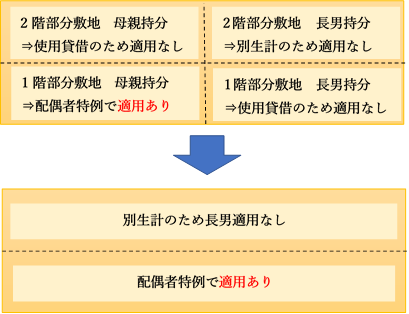

例えば、父親の相続で母親と長男が敷地を相続した場合、区分所有建物の登記をしていると、小規模宅地等の特例の適用上、以下の図の上のように4区分に分かれてしまいますが、土地に対して「敷地権である旨の登記」をすれば、区分建物と敷地利用権が常に一体であると考えられるので、以下の図の下のように2区分(1階と2階)の区分けで済むことになります。

結果、図の上部のような、母親と長男の使用貸借は発生せず、図の下部のように、従前の2倍の面積に対して小規模宅地等の特例(80%減額)を適用できることになります。

ただし、それでも、小規模宅地等の特例を適用できるのは、「一部の」敷地部分だけとなり、区分所有登記をしていない場合のように、敷地「全体」に対して小規模宅地等の特例を適用することはできません。

また、敷地権である旨の登記を行うための手続費用が掛かってしまいます。

コメント