- 不動産賃貸業で生じる副収入について知りたい人

- 不動産賃貸業で生じる副収入の税務処理方法を知りたい人

家賃収入以外の副収入について

不動産を所有していると、自動販売機の設置や携帯電話の基地局(アンテナ)の設置の話があったりします。

まずは概要をみていきましょう。

自動販売機の設置の場合

大家の負担は電気代のみで自動販売機は業者が無料で設置してくれます。

自動販売機の売上高の20%前後のお金を手数料としてくれます。

例えば、一本150円のペットポトルが1日30本売れたとします。

1か月の売上は、150円×30本×30日=135,000円。

大家のもとに入る1か月分の収入は135,000円×20%=27,000円となります。

ここから月々の電気代が5,000円~10,000円引かれても、27,000円―10,000円=17,000円が利益として残ることになります。

月額の変動はあるものの、通行人がたくさん通る大通り沿いに不動産を所有しているのなら検討する価値はあるでしょう。

逆に周囲にあまり通行人がいない不動産を所有している場合は、営業が来ても自動販売機は置かない方がよいでしょう。

電気代で赤字になっている不動産オーナーさんの話もちらほら聞いたことがあります。

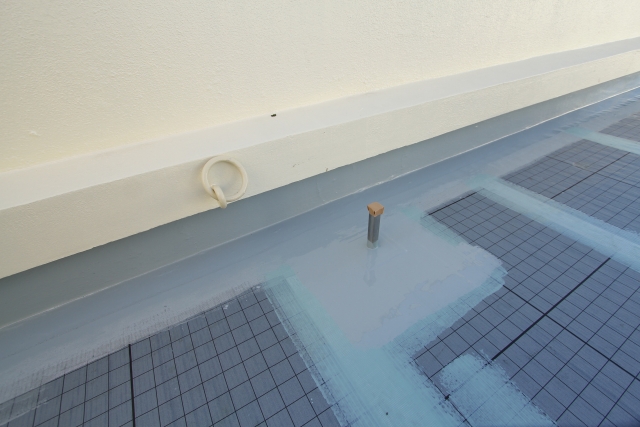

携帯電話の基地局(アンテナ)の設置について

大家側からは通信業者と接触できないのですが、ある日突然、携帯電話の基地局(アンテナ)を屋上に設置してくれませんかと打診を受けることがあります。

通信業者との交渉にもよりますが、月で5万~10万の売上高になることもあります。

ちなみに、マンションの管理組合が携帯電話の基地局(アンテナ)を設置した場合、法人税を支払う義務があるかどうかの判断で国税庁はホームページで質疑応答事例を掲載しています。

マンション管理組合は、人格のない社団等又は公益法人等に該当するため、収益事業から生じた所得以外の所得には法人税を課さないこととされています。

しかし、携帯電話の基地局(アンテナ)の設置は収益事業たる不動産貸付業に該当するという回答が発表されてしまったので、マンション管理組合の法人税の納税義務が確定してしまった事例です。

副収入の税務上の仕訳について

自動販売機の設置収入

自動販売機の設置収入ついては、本業である不動産賃貸業以外の収入となりますので、受け取った時は雑収入勘定を使用することになります。

なお、雑収入勘定とは、金額が少額の場合に、重要性がないので、本業以外の雑多な収益を一括して処理するための営業外収益の勘定科目です。

仕訳例は以下のようになります。

|

借方

|

金額

|

貸方

|

金額

|

|---|---|---|---|

|

現金又は預金

|

17,000円

|

雑収入

|

17,000円

|

なお、雑収入の消費税上の区分は課税売上取引(消費税を預かっている取引)になります。

携帯電話の基地局(アンテナ)の設置収入

収益計上さえしておけば法人税法上の問題はないのですが、勘定科目に関してはかなり迷うところです。

携帯電話の基地局の設置収入の受取金額が少額の場合には、特段の重要性がないので、自動販売機設置収入と同じく雑収入として、営業外収益の勘定科目に計上しておけばよいでしょう。

問題になるのは、携帯電話の基地局(アンテナ)設置収入の金額が多額になり、全体の賃料収入総額から見ても無視できない時です。

住人への建物の賃貸を大家の本業と考えた場合に、基地局の設置収入をどのように考えるかで営業外収益の区分か売上高の区分かが変わってきてしまいます。

つまり、携帯電話の基地局設置収入を①副収入と考えるか、②本業の正当な売上高の一部と考えるかで収入の計上区分が変わってきてしまいます。

ここからはあくまで私個人の考えですが、収入として計上されている限り法人税法上問題はありませんので、銀行融資対策も考えると、少しでも見た目が良くなる売上高の区分に携帯電話の基地局設置収入を計上すべきだと考えます。

また、全体の賃料収入総額から見ても無視できない金額を雑収入として計上することは難しいので、仮に営業外収益の区分に携帯電話基地局の設置収入を計上するならば、新しい勘定科目を作成しなくてはいけなくなり、それは非常に煩雑な作業になると考えられます。

以上を踏まえて、仕訳例を提示すると以下のようになります。

【基地局収入に金額的重要性がない場合】

|

借方

|

金額

|

貸方

|

金額

|

|---|---|---|---|

|

現金又は預金

|

50,000円

|

雑収入

|

50,000円

|

【基地局収入に金額的重要性がある場合】

|

借方

|

金額

|

貸方

|

金額

|

|---|---|---|---|

|

現金又は預金

|

200,000円

|

売上高 ※

|

200,000円

|

※ 営業外収益の勘定科目にする(例えば、基地局設置収入という勘定科目を新設する)ことも考えられます。

なお、携帯電話の基地局設置収入の消費税法上の区分は仕訳上、どんな勘定科目で処理していても課税売上取引(消費税を預かっている取引)になります。