【この記事の対象者】

- 事業用の不動産(事務所など)を購入した人

- 事業用の不動産(事務所など)を購入しようという人

- 事業年度の損益で赤字が見込まれる人

くま君

くま君おさる先生!

不動産賃貸業を始めようと思って、投資用不動産を購入したよ。

くま君、おめでとう。

これで、君も個人事業主だね。

うん、ありがとう。

ところで、最初の2年間は消費税を払わなくていいって聞いたんだけどホント?

うん、消費税は主に2年前の売上高を基準に課税するかを考えるんだ。

だから、最初の2年間は基準期間の売上高がないから消費税を払わなくていいんだよ。

ただ…

ただ…

なに?

消費税を払う必要がなくても、手続きをすれば消費税の還付を受けられる可能性はあるんだ。

特に、会社でも、個人事業主でも、建物の取得を事業の前提としている人は必ず還付の手続きを検討しないと損する可能性があるよ。

え、そうなの?

僕は大丈夫かな?

くま君の購入した不動産(建物)は事務所用?それとも住居用?

事務所用だよ。

繊維業の会社が入っている事務所を購入したんだ。

そうすると、消費税の還付を受けられる可能性があるよ。

ちゃんと税務署に申請しないと消費税の還付は受けられないから注意してね。

なるほどね。

おさる先生ありがとう!

まずは、消費税の納税義務者か検討しよう

消費税は事業の売上高が1,000万超あると2年後から課税される税金です。

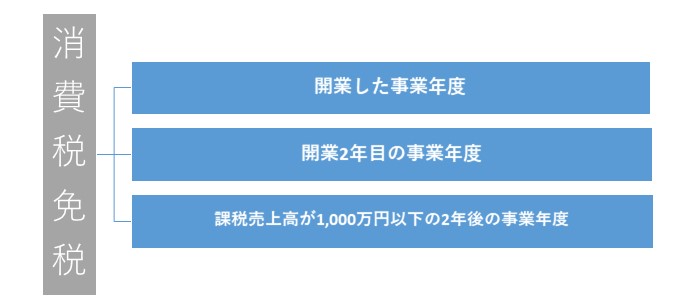

つまり、①開業した当初、②開業して2年目、③売上高が1,000万円に届かない年の2年後は消費税を支払う義務はありません。

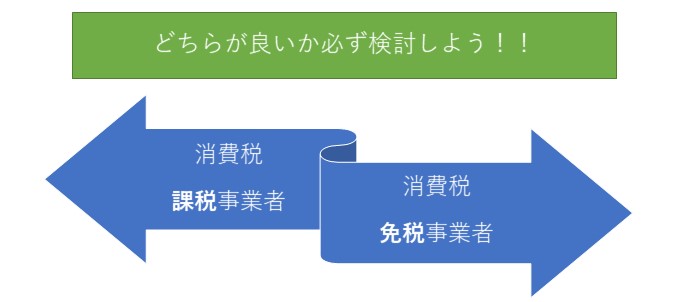

消費税の免税事業者でも課税事業者になる方がお得なこともある

赤字の年度や建物を購入した年度は消費税の還付を受けられる可能性があります。

よって、売上高が1,000万以下でも「消費税課税事業者選択届出書」を税務署に提出して課税事業者になっておいたほうが消費税の還付を受けれらてお得な場合もあります。

課税事業者の方がお得な具体例

例えば、次の設例のような賃貸事務所用の土地・建物を購入した場合です。

上記の設例で、仮に消費税課税事業者選択届出書を出していない場合、売上高が1,000万以下で免税事業者になり、消費税の還付は受けられないので、消費税の還付額は0円です。

どちらがお得かは一目瞭然ですね。

ただし、消費税課税事業者選択届出書の提出時期は、開業時は、開業した年の最終日まで、継続事業者は前事業年度の最終日までです。

さらに、一度、課税事業者になると3年間は課税事業者になってしまいます。

単年で還付を受けられるかどうかを考えるだけでなく、長期的に見て課税事業者になった方が良いかを必ず判断してください。

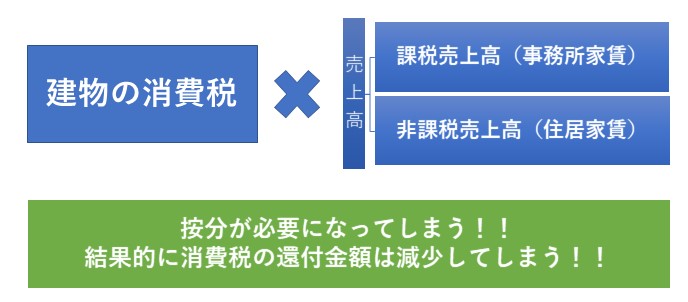

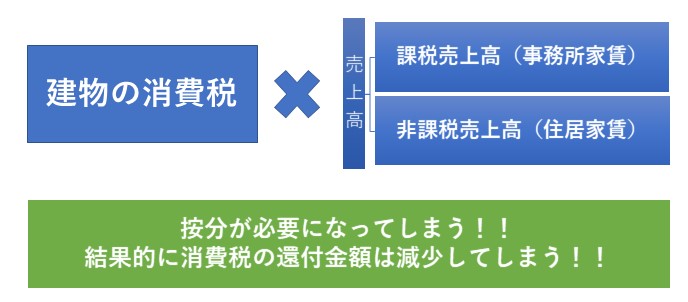

非課税売上高があると結論が変わるので注意

消費税の還付額についてですが、実は非課税売上高(消費税を預かっていない売上高)があると圧倒的に減少してしまいます。

例えば、非課税売上高の例として、住居の賃貸を行っている場合の住人からもらう家賃があります。

毎月受け取る住人からの家賃には消費税は含まれていません。

課税売上高(消費税を「預かっている」売上高)と非課税売上高(消費税を「預かっていない」売上高)があると、課税売上高と非課税売上高を生み出すために支出した費用の消費税(第三者に「預けている」消費税)も按分することになります。

非課税売上高がある場合の具体例

言葉では非常に難しいので以下の例題で確認してみましょう。

まとめ

今回は不動産賃貸業を参考に消費税の還付のお話をしましたが、年度損益が赤字の場合は、ほかの事業でも十分に還付が生じる可能性はあります。

年度損益が赤字で免税事業者になっている方は、「消費税課税事業者選択届出書」を税務署に提出するか検討してみると良いでしょう。

消費税の手続きについては紙切れ一枚で恐ろしい金額が変動する可能性があります。

また、消費税関係の書類の提出期限は締切りが早く、気が付いたら恩恵を受けられないということもあります。

消費税を判断する際は①「早めに」、②「慎重な」検討が必要ということを覚えておいてください。

コメント