完全分離型の二世帯住宅(玄関が2つあり、内ドアがない)を共有で相続した場合、区分所有建物の登記の有無で小規模宅地等の特例(80%減額)を適用できる範囲が変わってきてしまいます。

今回は建物に区分所有建物の登記が「ある」場合の小規模宅地等の特例の適用の範囲をみていきましょう。

小規模宅地等の特例の判断主体について

まず始めに確認しておきたいのは、小規模宅地等の特例を適用できる主体についてです。

相続が起こり、宅地を取得した場合、各相続人は宅地の上にある建物の利用状況ごとに小規模宅地等の特例の適用有無を判断することになります。

建物の所有関係は小規模宅地等の特例には関係ないということを覚えておいてください。

簡単に言うと、宅地(土地)は被相続人が所有していなければなりませんが、その上に建っている建物については、被相続人やその建物に住んでいる人が所有していなくても構わないということです。

例えば、建物に父親と息子が住んでいて、建物の所有者が娘であっても、宅地(土地)が父親所有であれば、息子は小規模宅地等の特例を適用できる可能性があります。

区分所有建物の登記がある建物の敷地を共有で相続した場合

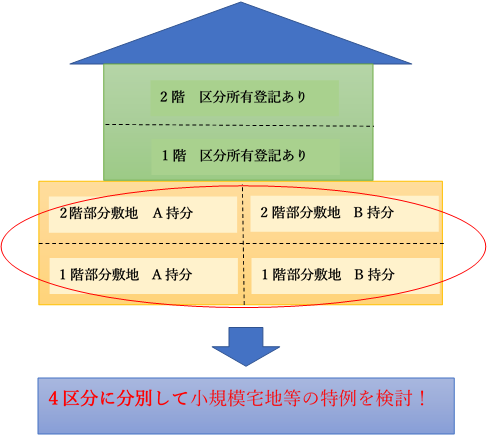

区分所有建物の登記がある建物の敷地を共有で相続した場合、まずは、各独立区分に対応する敷地に区分し、さらに共有持分割合を乗じた金額について各々の相続人が小規模宅地等の特例の判定を行います。

言葉にすると非常に難しそうですが、以下の図を使い、イメージとして理解しておけば簡単です。

さらに理解を深めるために以下の事例で確認してみましょう。

【事例1】

長男は父親の所有する宅地(200㎡)に建物を建てました。

1階には父親と母親が居住し、2階には長男家族(別生計)が居住しており、区分所有建物である旨の登記がされています。

父親が亡くなり、母親と長男が2分の1ずつ宅地を共同相続しました。

小規模宅地等の特例の適用の有無を判断するため、父親から相続した敷地を4区分に区分けして考えましょう。

- 1階部分 母親持分

- 1階部分 長男持分

- 2階部分 母親持分

- 2階部分 長男持分

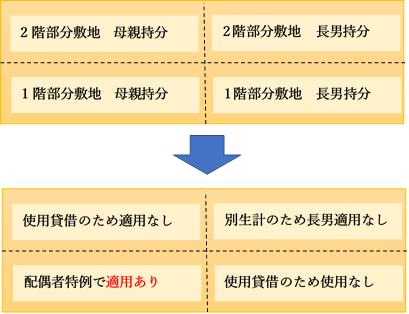

【1階部分 母親持分について】

母親は配偶者特例を適用できるため、母親が相続した宅地のうち1階部分50㎡(200㎡×4分の1)については、特定居住用宅地等に該当し、小規模宅地等の特例を適用することができます(80%減額)。

【1階部分 長男持分について】

母親が長男から使用貸借していると考えられます。

使用貸借の場合は、小規模宅地等の特例の対象にはなりません。

【2階部分 母親持分について】

長男が母親から使用貸借していると考えらます。

使用貸借の場合は、小規模宅地等の特例の対象にはなりません。

【2階部分 長男持分について】

長男は生計が別の親族に該当するため、小規模宅地等の特例を適用することが出来ません。

まとめると以下の図のようになります。

建物に区分所有建物の登記がない場合と比較してみよう!

仮に、建物に区分所有建物の登記がなかった場合を確認してみましょう。

【事例2】

長男は父親の所有する宅地(200㎡)に建物を建てました。

1階は父親と母親が居住し、2階には長男家族(別生計)が居住しています。

1階と2階で建物を区分所有する旨の登記はないものとします。

父親が亡くなり、母親と長男が2分の1ずつ宅地を共同相続しました。

上記の事例2は、建物に区分所有建物の登記がないことを除き、事例1と同じ内容になります。

区分所有建物の登記が「ない」宅地を共有で相続した場合、居住している配偶者や相続人の全員が被相続人と同居していた親族に該当することになります。

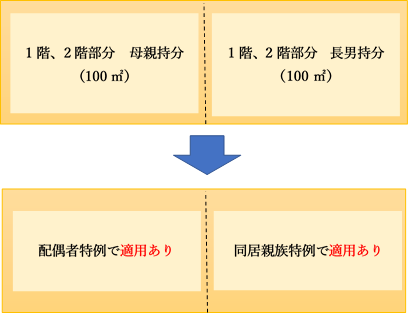

区分けは、以下の2区分になります。

- 1階、2階部分 母親持分

- 1階、2階部分 長男持分

【1階、2階部分 母親持分について】

被相続人と母親(配偶者)が同居していたと考えられるため、母親持分の1階、2階の宅地部分は小規模宅地等の特例の対象になります(配偶者特例)。

【1階、2階部分 長男持分について】

被相続人と長男(相続人)が同居していたと考えられるため、長男持分の1階、2階の宅地部分は小規模宅地等の特例の対象になります(同居親族特例)

下のような図にするとイメージしやすいでしょう。

事例1(建物区分所有登記あり)の場合、50㎡しか小規模宅地等の特例を適用できませんでしたが、事例2(建物区分所有登記なし)の場合、200㎡も小規模宅地等の特例を適用できます。

仮にこの宅地の㎡単価が40万円だとしたら、40万円×200㎡×80%-40万円×50㎡×80%=4,800万円も宅地の評価額が変わってきます。

被相続人から相続した宅地の利用方法は変わらないのに、区分所有建物の登記の有無で宅地の評価額が大幅に変わってきてしまうことがわかります。

コメント