【この記事の概要】

- 旅費規程を作成・適用すると法人税・所得税・社会保険料が大幅に安くなる可能性があります。

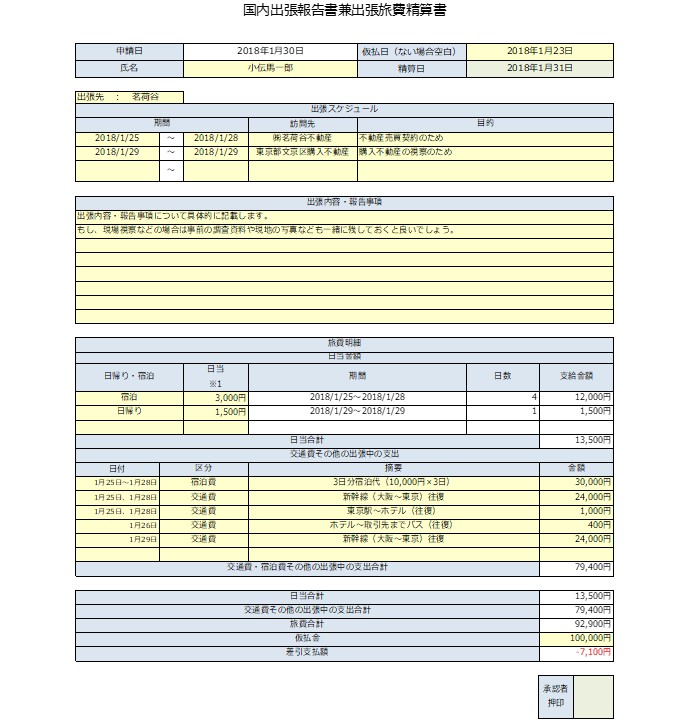

- 中小企業でで節税のために利用できる旅費規程・出張報告書・出張旅費精算書のひな形を提供します。

- いかに作成時間を減らしつつ、税務要件を満たした出張報告書・出張旅費精算書を作成できるかが重要になります。

「出張旅費規程を作り、宿泊費・日当を定めれば節税できる!」という記事を書いたところ、「理論は分かったけど、実際どうしたら中小企業に適用できるのか?」という質問をクライアントから頂きました。

そこで、今回は、旅費規程を作成して中小企業が社会保険料・税金を削減する方法について説明していきます。

旅費規程を作成するメリット

旅費規程を作成して、出張手当を支給すると、会社側では出張手当の全額を損金にでき、役員や従業員側でも出張手当は、所得税・住民税・社会保険料の課税対象になりません。

出張手当には、以下の3つがあります。

- 出張旅費

- 出張宿泊費

- 出張手当

旅費規程による社会保険料・税金の削減効果を最大にするためには、出張旅費、出張宿泊費、出張日当の3つとも、旅費規程に金額や金額算定根拠を記載すると良いです。

しかし、出張旅費・出張宿泊費については実額と大きく乖離する場合、税務上否認される可能性があります。

金額算定根拠が乏しくなりがちな中小企業の場合、出張旅費・出張宿泊費については、実額で精算にし、出張日当についてだけ旅費規程の中で支給金額を決めておくと良いでしょう。

それでは、旅費規程を作成すると一体どれくらいの社会保険料・税金の削減効果があるのかを以下の設例で確認してみましょう。

上記設例では、会社と役員Aの手元に残るお金が合計で37.2万円も多くなります。

仮に、法人税の納税額を新たに37.2万円削減しようとしたら、37.2万円÷30%=124万円の追加の損金が必要になります。

124万円の損金を追加で計上するのと旅費規程を作成するのでは、どちらが簡単かを比べると費用対効果がどれだけ高いかを実感できるはずです。

なお、出張手当については、1人会社でも支給することができます。

ただし、1人会社の出張手当だからという理由で損金算入を否認されることはないのですが、好き勝手に損金を作り出せてしまうという側面もあるため、もし税務調査等が入った場合、監視の目は強くなります。

もし不安なら、旅費規程の中の出張手当等の金額を一般の会社より多少抑えめしておく方法もあるでしょう。

就業規則・旅費規程を作成しよう

社会保険料・法人税等を減らすために、まずは、就業規則・旅費規程を作成しましょう。

両者の関係としては、旅費規程が就業規則の細則になります。

常時10人以上の従業員を使用する会社は、労働基準法の規定により、就業規則を作成し、所轄の労働基準監督署長に届け出なければなりません。

よって、常時10人以上の従業員がいる会社なら旅費規程も就業規則の細則になりますので、就業規則と同様に労働基準監督署へ届け出ることになります。

反対に、常時10人以上の従業員がいない会社ならば、就業規則・旅費規程は、労働基準監督署に届け出なくて良いことになります。

よって、社会保険料・税金の削減目的だけなら、旅費規程部分だけを作成すれば良いとも考えられます。

ただし、作成の手間がそれほど掛からないのと、税務は、形式を重視する面もあるので、旅費規程と共に就業規則も一緒に作成しておくといざ税務調査があるという時も安心です。

就業規則については、厚生労働省がひな形を開示しています(モデル就業規則について)ので、該当箇所を切り貼りして、会社オリジナルの就業規則を作成してください。

旅費規程については、以下にひな形を記載しておきますので、参考にしながら会社オリジナル版を作成してください。

旅費規程(サンプル)

(適用)

第1条 この規程は、就業規則第○○(就業規則の該当条数を記入)条の規定に基づき、社員が業務を遂行するため出張する場合の手続および旅費に関して定めたものである。

(適用範囲)

第2条 この規程は、一般職、管理職、役員(以下、社員とする)について適用する。アルバイト・パートタイマー等就業形態が特殊な勤務に従事する者については適用しない。

(出張の定義)

第3条 出張とは、勤務地または自宅を起点として、目的地までの距離片道100km以上の場所に、社員が移動し、職務を遂行するものをいう。

(出張の区分)

第4条 出張の区分は、出張をする社員の勤務地または自宅を起点として次のとおり区分する。

(1)日帰り出張

日帰り出張とは、片道100km以上の距離であるか、または片道2時間以上を要する地域への出張とする。

(2)宿泊出張

宿泊出張とは、日帰り出張以外の地域への出張をいう。

(出張旅費の種類)

第5条 本規程でいう出張旅費とは次のものとする。なお、本条第1号および第2号は実費が支払われるものとする。

(1)交通費

(2)宿泊費

(3)日当

(交通機関)

第6条 利用する交通機関は、経済性を重視して、鉄道、船舶、飛行機、バス、レンタカーの中から選ぶこととする。なお、やむを得ずタクシーを利用する場合は、所属長の承認を受けなければならない。

(出張報告および旅費の精算)

第7条 出張業務が終了した場合、帰社後7営業日以内に次の書類を提出し、旅費の精算を行なわなくてはならない。

(1)出張旅費精算書(領収書を添付したもの)

(2)出張報告書

(3)その他必要な報告書

(交通費の計算)

第8条 交通費は、次の区分によって実費を支給する。

(1)鉄道料金

(2)船舶料金

(3)航空料金

(4)その他の交通料金

(宿泊費の限度額)

第9条 出張による1泊当り宿泊費の限度額は次のとおりとする。

(1) 一般職 7,000円

(2) 管理職 10,000円

(3) 役 員 12,000円

(日当の計算方法)

第10条 日当は1日につき次に定める金額とし、出発の日から帰着の日までの日数によって計算する。

なお、日帰り日当は下記の宿泊日当のの50%を支給することとする。

(1) 一般職 3,000円

(2) 管理職 5,000円

(3) 役 員 8,000円

(宿泊費の計算方法)

第11条 宿泊費は、第9条に定める金額を限度とし、実費を宿泊日数によって計算する。

2.前項にかかわらず、業務の都合上やむを得ない事情により第9条に定める金額を超える費用を要した場合は、会社の判断によりその実費を支給することがある。

(同行者の伴う旅費)

第12条 上位職者または取引先と同行して出張する場合は、上位職位者または取引先と同等の取扱いをすることができる。

2.会社または取引先が旅費その他を全額支出する会合、研修会等に出席あるいは随行のため出張し、本人が交通費・宿泊費を負担しない場合には、旅費を支給しない。

(出張中の事故)

第13条 出張中に、負傷・疾病・天災その他やむを得ない事故のため、予定していた日程を超えて滞在したときは、その事情によりまたはその旨の証明がある場合に日当および宿泊費の実費を会社の判断により支給することができる。

(その他)

第14条 その他、本規程で処理できない場合は、その都度協議にて処理する。

附 則

この規程は、令和○○年○月○日から適用する。

出張報告書・出張旅費精算書を作成しよう

次に、出張した事実を記録として残すために出張報告書と出張旅費精算書を作成します。

従業員が多い会社では、従業員をきちんと管理するために出張目的や出張の成果についてきちんと書かせる必要がありますが、今回は中小企業を対象にした出張報告書・出張旅費精算書です。

中小企業の場合、従業員の出張目的や出張成果については大企業のように細かい報告を求めなくても、上席者は把握できていることがほとんどでしょう。

そうであるならば、税務の必要書類としてある程度中身がある出張報告書と出張旅費精算書を残しておく必要はありますが、作成する手間によって本業が疎かになるような報告書・精算書では意味がありません。

出張した人が簡単に入力できて、さらに経理の負担も減らせるような国内出張報告書兼旅費精算書を作成しましたので、よかったら下のダウンロードボタンより入手してみてください(そのまま利用しても、加工して利用してもらっても構いません)。

大切なのは、税務上の書類として合格点なものを作りつつ、いかに出張報告書・出張旅費精算書というなにも利益を生まない作業の時間を減らしていくかということです。

出張旅費の仕訳をしよう

出張に行った人が、出張報告書・出張旅費精算書を作成し、部署の上席者が承認したら、出張報告書・出張旅費精算書を経理課に提出してもらいます。

経理課は、提出された出張報告書・出張旅費精算書をもとに清算手続きを行い、その後仕訳をすることになります。

①【出張に伴い事前に社員に仮払金を支払っている場合】

(仕訳日:仮払日)

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 仮払金 | 10万円 | 現預金 | 10万円 |

②【最終的に出張旅費の精算が行われた時:仮払金>実際の出張旅費の場合】

(仕訳日:精算日)

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 旅費交通費 現預金 | 9万円 1万円 | 仮払金 | 10万円 |

②【最終的に出張旅費の精算が行われた時:仮払金<実際の出張旅費の場合】

(仕訳日:精算日)

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 旅費交通費 | 11万円 | 仮払金 現預金 | 10万円 1万円 |

仕訳に関する2つの論点

仕訳については、上記の仕訳例の通りなのですが、出張旅費の仕訳の際に気を付けなければならない論点が2つあります。

消費税の問題

国内の出張で支出した出張旅費・宿泊費について、消費税が課税されることは当然ですが、出張日当についても消費税が課税されることになります。

以下の国税庁のホームページを参照にしてください。

国内の出張又は転勤のために、役員又は使用人に対して支給した出張旅費、宿泊費、日当については、支給した金額のうちその旅行について通常必要であると認められる部分の金額は、課税仕入れになります。

ただし、海外への出張又は転勤のために支給した出張旅費、宿泊費、日当は原則として課税仕入れになりません。引用元: No.6459 出張旅費、宿泊費、日当、通勤手当などの取扱い

期末日間際の出張旅費の経理処理方法

出張が行われた日が期末日前で出張精算書が経理に提出された日が期末日後の場合、出張にかかった費用(旅費交通費)は期末日前に計上することになります。

よって、上記で示した②【最終的に出張旅費の精算が行われた時:仮払金<>実際の出張旅費】の仕訳を期末日に計上することになります。

具体的には以下仕訳を参考にしてください。

②【期末日前後の出張旅費の仕訳:仮払金>実際の出張旅費の場合】

(仕訳日:期末日)

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 旅費交通費 未収金 | 9万円 1万円 | 仮払金 | 10万円 |

(仕訳日:精算日)

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 現預金 | 1万円 | 未収金 | 1万円 |

②【期末日前後の出張旅費の仕訳:仮払金<実際の出張旅費の場合】

(仕訳日:期末日)

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 旅費交通費 | 11万円 | 仮払金 未払金 | 10万円 1万円 |

(仕訳日:精算日)

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 未払金 | 1万円 | 現預金 | 1万円 |

要は、期末日に未収金・未払金を噛ませて旅費交通費の仕訳を計上してやり、精算日に未収金・未払金の取崩しの仕訳をすることになります。

なお、最も大事なことは出張者から出張報告書・出張旅費精算書を早く出してもらうことです。

期限を守らない人がいると旅費交通費の取り込み漏れが発生し、会社にとっては不利な結果になりますので、期末日前に経理課から出張報告書・出張旅費精算書を早く提出するようにアナウンスを必ず行ってください。

コメント