【この記事の概要】

- 経営セーフティ共済の掛金は年額240万円まで損金(=経費)に算入できます。

- 経営セーフティ共済への加入は期末日間際でも節税対策ができる手段です。

- 一時貸付金制度があるので、事業資金を必要以上に拘束されません。

今回は不動産会社の節税対策としての経営セーフティ共済(中小企業倒産防止共済制度)の紹介です。

経営セーフティ共済の主なサービスである取引先倒産の場合の借入は、借入時に10%のペナルティがとられてしまうので、非常に使いにくい制度になっていますが、「節税対策」として経営セーフティ共済に加入することは非常にメリットが大きいので、利益が出て困った会社が最初に検討する節税対策の一つになります。

経営セーフティ共済(中小企業倒産防止共済制度)とは?

経営セーフティ共済(中小企業倒産防止共済制度)とは、取引先が倒産した場合に、会社の連鎖倒産を防ぐために、無担保・無保証人で今まで払込んだ累計額の最高10倍(上限8,000万円)までお金を借りられる共済です。

法人税法上は、払込んだ毎年の掛金が損金(=経費)に算入できるため、非常に優秀な税制優遇制度として知られています。

掛金について

ひと月あたり、5千円~20万円の範囲で自由に掛金を選べます。

掛金総額で800万円に達するまで積み立てることができます。

ただし、月々の掛金を減額する場合は、以下の条件に当てはまらなければならないのが、デメリットになります。

- 共済契約者の事業規模が縮小された場合

- 掛金の払込みの継続が著しく困難である場合(事業経営の著しい悪化や急な費用の支出など)

- 掛金累計額が上限である800万円に到達する場合

また、前もって数回分・数年分の保険料を払ってしまうこと(前納といいます)もできます。

法人税法上の取扱い

払い込んだ掛金は法人税法上、損金(=経費)に算入できます。

また、1年以内の前納掛金も払い込んだ期の損金(=経費)に全額算入できます。

ただし、前納の期間が1年を超えるものは、各決算期末において、時間の経過に対応させて、損金(=経費)に算入します。

つまり、経営セーフティ共済の翌年の掛金12か月分をまとめて当期に支払っておけば、駆け込みでも当期に最大で年間240万円までを損金(=経費)に算入できることになります。

なお、納付した掛金を損金(=経費)の額に算入する場合には、法人税の確定申告書の中にある別表10(6)「特定の基金に対する負担金等の損金算入に関する明細書」を記載することと、「適用額明細書」(様式第一)の添付が必要になります。

特に、「適用額明細書」(様式第一)を添付しなかった場合は、損金の額への算入が認められませんので法人税の確定申告書を作成する際には注意が必要です。

一時貸付金について

経営セーフティ共済の大きなメリットの一つに一時貸付金制度があります。

一時貸付金制度とは、取引先が倒産していなくても、経営セーフティ共済加入者が臨時で事業資金(運転・設備)を必要とする場合に、無担保・無保証人で1年間、払込んだ掛金総額の一部を低率で借りられる制度です。

スキーム的には生命保険料の貸付制度と酷似していますが、年利が生命保険料の貸付制度の2分の1~3分の1程度なので、資金繰りに困った時は、経営セーフティ共済の一時貸付金制度を利用することをまずは検討しましょう。

加入資格

1年以上事業を継続している不動産会社で、資本金3億円以下、従業員数300人以下の場合は、経営セーフティ共済に加入できる可能性が高いです。

ただし、売掛金債権等が生じない会社の場合は、制度趣旨に合致しないので、経営セーフティ共済に加入できない場合があります。

また、不動産業を営む「会社」は経営セーフティ共済に加入できますが、不動産賃貸業を営む「個人事業主」(=不動産所得しかない人)は経営セーフティ共済には加入できません。

加入するための手続き

経営セーフティ共済に加入するためには、以下のどこかの契約代理店を通すことになります。

- 顧問税理士

- 取引のある銀行

- 商工会・商工会議所・中小企業団体中央会・中小企業の組合

ただし、決算月の5日までに契約元の中小機構が書類を受理しなければ、当年度からは加入できなくなります。

例えば、3月末決算ならば、原則3月5日までに中小機構に書類を受理してもらえるように準備することになります。

ぎりぎりに、突然、窓口になっている取引銀行などに申込書類持って行っても担当者がいないと処理してもらえないこともありますので、決算月の5日よりも早めに加入手続きを行う方が良いでしょう。

申込時の持ち物は以下のようになります。

商業登記簿謄本より下は条件によっては要らない場合もありますが、持参した方が手続きがスムーズに終わります。

- 契約申込書

- 預金口座振替申出書

- 重要事項確認書兼反社会的勢力の排除に関する同意書

- 商業登記簿謄本または登記事項証明書 提示書類(3か月以内)

- 法人税の確定申告書(直近の決算書等の添付書類を含む)

- 法人税を納付したことを証する「納税証明書(その1)」

融資を受けている銀行を意識した仕訳方法について

経営セーフティ共済の掛金の仕訳は以下の2つが考えらますが、2つ目の方がお勧めです。

【掛金を経費計上した場合】

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 保険料 (損金) | 240万円 | 現金預金 | 240万円 |

【掛金を資産計上した場合】お勧め!

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 保険積立金 (資産) | 240万円 | 現金預金 | 240万円 |

一度経営セーフティ共済の掛金を支払い始めると、最低でも解約返戻率が100%になる期間(40カ月)は、継続的に毎年一定額の掛金を支払い続けなくてはなりません。

1つ目の方法は、仕訳の段階から経費に計上してやる方法で、2つ目の方法は、仕訳の段階では、資産に計上しておき、税務申告書の別表4の中で調整をして損金(=経費)に計上してやる方法です。

どちらも最終的に納税額は変わりませんが、融資を受けている銀行に提出する決算書の一部である損益計算書の見た目が大幅に変わってきます。

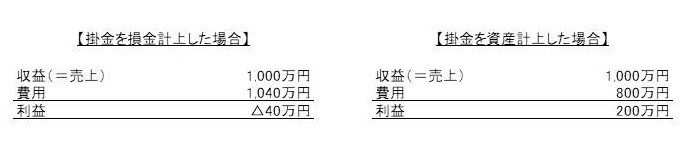

以下に例示を作成したので見比べて見てください。

極端な例ですが、1つ目の仕訳で処理した場合では赤字会社に見えます(左側)が、2つ目の仕訳例で処理した場合黒字会社に見えます(右側)。

解約時の返金額について

解約時の返金額は、解約された時点で掛金納付月数が12か月以上の時は掛金総額の80%が返金され、40か月以上になったときに掛金総額の100%が返金されます。

つまり、40か月以上掛金を納付していれば、金銭的な面でも損をしないことになります。

ただし、解約時には返金額が益金(=収益)に計上されてしまうので、規模が比較的小さい不動産業の会社の場合は、大規模修繕工事がある年や役員退職金・従業員退職金がある年に合わせて解約することをお勧めします。

経営セーフティ共済の解約に伴う最大の問題点としては、一部解約ができないので、解約する場合は全部解約になる点です。

よって、もし、会社の資金繰りに困ったら、一時貸付金制度を利用して、利息を少し支払ってでも、一部解約と同じ状況にすることを検討してください。

メリット・デメリットのまとめ

最後に経営セーフティ共済のメリット・デメリットをまとめてみましょう。

【メリット】

- 年額240万円まで損金(経費)に計上できる

- 期末日直前でも節税対策ができる

- 一時貸付金制度の支払利率が非常に低い

【デメリット】

- 加入条件が多少厳しい

- 加入後の税務申告が少し大変になる

- 解約時に益金(収益)が発生してしまう

コメント