不動産賃貸業を営む法人や個人事業主は、建物・建物附属設備・構築物・工具器具備品など(以下、建物・建物附属設備等)を取得する機会が多くなります。

建物・建物附属設備等を取得した場合には、減価償却という方法を利用して、毎年少しずつ建物・建物附属設備等の取得価額を経費に振り替えていくことになります。

不動産賃貸業では、建物とそれに付属する設備を貸し出すことにより賃料を得るため、建物・建物附属設備等の取得価額は多額になり、それに伴い、減価償却費も多額に計上されます。

そこで、今回は、不動産賃貸業を営む法人や個人事業主が減価償却をうまく活用するために、不動産賃貸業で必要になる減価償却費の基本について説明していきます。

減価償却費とは

建物・建物附属設備等は、使用するに従い、消耗していきますので、価値が減少していきます。

よって、経理処理上も、建物・建物附属設備等の価値の減少を把握するために、取得価額を分割して毎年経費に計上していきます。

つまり、減価償却とは、元々、建物・建物附属設備等の固定資産に計上されていた取得価額を、毎年分割して経費に振り替えていく方法のことです。

また、減価償却費とは、固定資産から振り替えられて毎年計上される経費のことです。

なお、土地や借地権については、消耗による価値の減少はないので、経理処理上も減価償却費が計上されることはありません。

定率法と定額法について

不動産賃貸業を営む法人や個人事業主が理解しておきたい減価償却の方法には、定率法と定額法の2つの方法があります。

定率法について

工具器具備品(エアコンなど)や車両運搬具(管理業務で利用する車など)については、定率法が適用できます。

定率法は、以下の計算式で減価償却費を計算していく方法になります。

減価償却費=帳簿価額×耐用年数より決定された「定率法」の償却率

帳簿価額とは、取得価額-前年度までの減価償却費の累計額のことで、耐用年数とは、減価償却を通して経費の按分が行われる期間のことです。

例えば、20万円の家庭用エアコン15台(合計取得価額300万円)を居住用マンションの各部屋に取り付けたとします。

エアコンは工具器具備品に該当するので、定率法が適用でき、耐用年数は6年になります。

その場合の減価償却費は、1年目が、300万円×0.333(耐用年数6年の場合の償却率)=99.9万円、2年目が、(300万円-99.9万円)×0.333=66.6万円、3年目が、(300万円-99.9万円-66.6万円)×0.333=44.4万円になります。

定額法

建物・建物附属設備・構築物については定額法が強制されます。

定額法は、以下の計算式で減価償却費を計算していく方法になります。

減価償却費=取得価額×耐用年数より決定された「定額法」の償却率

取得価額とは、建物・建物附属設備・構築物の購入価格に購入のために費やした付随費用を加えた金額になります。

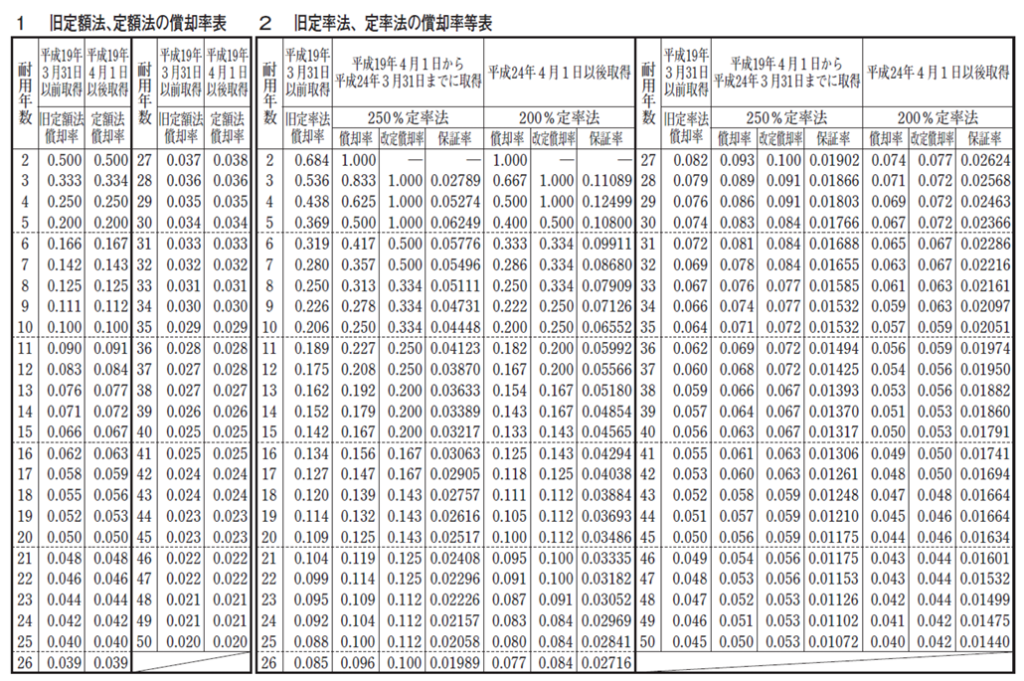

定率法と定額法の両方で償却率が登場していますが、償却率に関しては、国税庁が「減価償却資産の償却率等表」で公表しています。

定額法の計算基礎である取得価額は不変の数値で、定額法の償却率も上記表から求めた不変の数値になるので、定額法は、毎年同額ずつを減価償却費として経費に計上していく方法になります。

例えば、取得価額が880万円の住居用の木造アパートを取得した場合、木造建物の耐用年数は、22年なので、880万円×0.046=40.48万円が減価償却費として、各年度の経費に計上されることになります。

法人と個人事業主の減価償却方法の違いについて

不動産賃貸業で減価償却費の計算が必要になるのは、建物・建物附属設備・構築物・工具器具備品・車両運搬具についてです。

このうち建物・建物附属設備・構築物については、法人・個人事業主ともに定額法を適用することが強制されています。

残りの工具器具備品と車両運搬具についてですが、法人・個人事業主ともに減価償却方法は、定額法を適用しても定率法を適用してもよいことになっています。

ただし、法人の場合は、初期段階では、定率法が採用され、個人事業主の場合は、初期段階では、定額法が採用されます。

もし、初期段階の減価償却方法を変更する場合は、税務署に「減価償却資産の償却方法の届出書」という書類を提出すれば、法人でも個人事業主でも償却方法を変更することができます。

定率法と定額法のメリット・デメリット

工具器具備品・車両運搬具の減価償却方法については、法人であっても個人事業主であっても、定率法と定額法のどちらか一方を選べることになっています。

そこで、定率法・定額法のそれぞれのメリットとデメリットを確認しておきましょう。

定率法のメリットは、定額法より償却率が大きいので、初期段階の減価償却費を多く計上できることです。

定率法のデメリットは、後半になるにつれて経費に計上できる減価償却費が少なくなることです。

一方、定額法のメリットは、減価償却費が毎年一定になるので、利益計画が立てやすいことです。

定額法のデメリットは、定率法に比べて減価償却費の計上速度が遅くなるということです。

定率法と定額法の毎年の減価償却費の比較

定率法と定額法の毎年の減価償却費の金額を比較して前述のメリット・デメリットの意味を確認しましょう。

合計の所を見て頂けると分かる通り、6年間経てば、定率法・定額法ともに減価償却費に計上される金額は300万円と変わりません。

1年目と2年目の定率法と定額法の差額を見比べれば、定率法の方が多くの減価償却費を計上できることになります。

ただし、3年目以降の定率法と定額法の差額を見比べれば、定額法の方が多くの減価償却費を計上できることになります。

一般的には、減価償却費を通じて、早期に利益を圧縮できる定率法の方が人気がありますが、最終的な減価償却費の金額は変わらないので、どちらを選ぶかは好みの問題になるでしょう。

コメント