経理業務をしたことがある人なら「現金の管理はどこまでしたらいいの?」と一度は疑問に思ったことはないでしょうか?

現金の仕訳に関しては非常に簡単で基本的に間違えることはないと思います。

しかし、仕訳をする前の実態把握、つまり、貴社の現金の管理体制について経理担当者としてきちんと説明できるでしょうか?

実務書などに書かれている現金の管理方法とご自身の会社や事業所などで行っている現金の管理方法があまりに違うというケースもあると思います。

実務書などで書かれている現金の管理方法は「あるべき論」で中小企業(個人事業主を含む)には再現不可能なことが多いです。

しかし、現金の管理体制が甘いと横領や経理処理のミスに繋がることもあります。

そこで、今回は、「あるべき論」を考慮にいれつつ、中小企業(個人事業主を含む)で正しい現金管理を行うためにはどうしたら良いかを考えていきましょう。

現金の範囲と仕訳方法の確認

まずは、現金の範囲と仕訳方法の確認からです。

現金の範囲

経理実務上の現金の範囲は広く、硬貨や紙幣以外も現金として扱います。

【現金の範囲】

- 紙幣・硬貨(千円札や100円玉のような一般的な現金のこと)

- 他人振出小切手(他社が振り出した小切手で自分の会社の小切手は現金ではない!)

- 郵便為替証書(役所等に手数料を支払うための証書で郵便局でもらえる)

- 配当金領収証(株式を保有していれば出てくる可能性がある)

- 期限到来後の公社債利札(社債等を保有していれば出てくる可能性がある)

- 送金小切手(遠隔地と取引をしていれば出てくる可能性がある)

1.紙幣・硬貨、2.他人振出小切手、3.郵便為替証書はどこの会社(個人事業主を含む)でも出てくる可能性はあります。

4.配当金領収書、5.期限到来後の公社債利札、6.送金小切手はもし自社で出てくるようならば経理上は現金勘定になることに注意してください。

現金の仕訳

現金は、資産なので、増えたら借方、減ったら貸方に記入します。

商品を10万円で売り上げ、代金を現金で受け取った。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 現金 | 10万円 | 売上高 | 10万円 |

飲食店での交際費3万円を現金で支払った。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 接待交際費 | 3万円 | 現金 | 3万円 |

小口現金について

部署管理をするような会社だと小口現金という概念が出てきます。

部署管理を行わない会社では、直接的には小口現金は出てきませんが、例えば、社長が使う現金は小口現金の定義と類似しています(社長自身を1つの部門と考える)。

よって、小口現金の内容を理解しておくと①仕訳を考えるときや②現金の管理体制を構築するうえで非常に参考になります。

小口現金の定義

部署が沢山ある会社では、通常、経理部(又は財務部)がお金の一元管理をします。

ただ、経理部(又は財務部)以外の各部署でも電車代や切手の購入などの細かい支払いがありますので、支払いに備えて、各部署にあらかじめ少額の現金を渡しておく必要があります。

この少額の現金のことを小口現金といいます。

小口現金は、一定期間(1週間や1ヵ月間)に何にいくら使ったのかの報告を受け、使った分だけ各部署に補給します。

小口現金の仕訳

小口現金の仕訳を見ていきましょう。

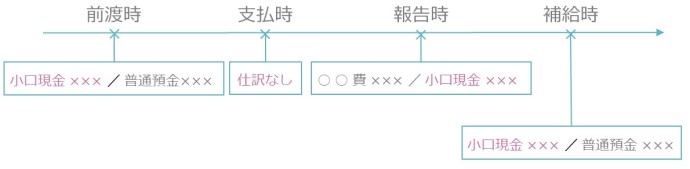

仕訳は、①経理からの前渡時、②経理への報告時、③経理からの補給時に行う必要があります。

①経理からの前渡時

経理部の会計係が製造部の小口現金係に小口現金の前渡分として、現金10万円を渡した。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 小口現金 | 10万円 | 現金 | 10万円 |

②経理への報告時

経理部の会計係は製造部の小口現金係より、電車代2万円を小口現金で支払ったという報告を受け、領収書も収受した。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 旅費交通費 | 2万円 | 小口現金 | 2万円 |

③経理からの補給時

月末になったので、経理部の会計係は製造部の小口現金係の支払報告に基づき、現金2万円を小口現金を補給した。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 小口現金 | 2万円 | 現金 | 2万円 |

④各々の部署での支払い時(参考)

製造部の小口現金係が製造部社員に対して旅費交通費2万円を支給した。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 仕訳なし | - | 仕訳なし | - |

製造部で支払いが生じた場合、製造部の小口現金係が管理する小口現金から支払いを行います。

ただし、全体の仕訳を行うのは経理部の会計係であるため、この時点では仕訳は行われません。

現金管理の「あるべき論」と中小企業の落としどころについて

現金管理の「あるべき論」について

大企業では、経理人員を多く割けるため厳格な現金管理を行うことができます。

よって、大企業が行う現金管理方法の「あるべき論」が中小企業の模範になります。

【現金管理の「あるべき論」】

- 全社員(社長も含む)が現金売上を取り扱わない(すべての売上は預金通帳を通して行う)。

- 全社員(社長も含む)に経費等の領収書の提出を期限内に行わせる(期末日間際の領収書を除き、期日が経過した領収書を後から提出するのはダメ!)

- 担当者は経理部所有の現金の実際残高と会計システム上の現金勘定の残高を毎日確認し、上長の承認を得る(確認者・上長の承認の証跡も残す)。

- 日頃から金庫の中身をきちんと整理しておき、余計な書類をいれない。また、金庫の鍵は業務に関係ある特定の人以外に保管場所を教えない。

- 期末日に金庫の中身を確認し、現金勘定に計上し忘れているものがないかもう一度確認する(小口現金を扱っている部署の全金庫も対象にすること)。

結論から先に言うと、中小企業(個人事業主を含む)で上記の5項目を満たすのは非常に難しいです。

例えば、住居の賃貸を行っている不動産会社で賃借人が直接現金で家賃を持ってきてくれた時に「うちは現金売上を計上できないから、家賃は振り込んでくださいね!」と言えるでしょうか?

普通は断れないですよね…

そこで、落としどころを考えていくのが、中小企業(個人事業主を含む)の解決策になります。

中小企業の現金管理の落としどころについて

全社員(社長も含む)が現金売上を取り扱わないについて

基本的に現金を持参してくる得意先に「うちの会社は銀行振込みでしかお金を受け取らないよ!」というのはかなり無理があります。

売上高を貰う方が基本的に弱い立場だからです。

ただ、現金売上は①営業担当者などが貰った現金を経理課に渡し忘れる、②営業担当者などが貰ったお金をそのままポケットにしまうリスクはかなり高いので、放置するのはかなり危険です。

そこで、対策としては、以下の方法が考えらます。

【現金売上に対する対策】

- 事前対策…得意先にお願いして少しでも現金取引を減らしてもらう(得意先が会社なら経費計上の観点から相手方も預金を通した方が楽な旨を説明する、得意先が個人で預金を通せない理由(手続きができない、手数料が高いなど)があればその理由を排除する)。

- 事後対策1…現金取引が行われる場合は、現金を取り扱う営業担当者などに経理課から渡し忘れがないか期末日前までに確認する。

- 事後対策2…書類や現場の様子から経理課の知らない現金売上が発生している可能性を常に考慮にいれて経理担当者や経理責任者は経理処理を行う(一番怖い横領のリスクを抑えるにはこれしか対策がないことを理解する)。

要は、①事前対策で現金売上の件数をできるだけ減らし、②残った現金売上に対して経理課でチェックを行っていくということです。

中小企業(個人事業主を含む)だと、現金は意外なところから出てくることが多いです。

営業の人の机の隅、社長の机の隅、大金庫の普段見ないところ(書類の隙間に見知らぬ封筒がある)などなど…

経理担当者が知らない現金が見つかれば、当然仕訳がなされていないので、期末日後に見つかれば、修正事項になり、非常に面倒くさいです。

また、仮に社長の机の隅から出てきてしまうと、税務調査で重加算税(意図的に税金を払うことを回避したことによる罰則的な税)と判断されかねません。

経理責任者(経理担当者だと権限がなくて可哀そうなので…)は必ず期末時に社長や営業担当者からすべての現金を貰えるような体制を整えてください。

経理を知らない人は後から現金が見つかると非常に大変だという危機感はありませんので、嫌がられようと怒られようと会社のためだと趣旨を説得して、期末前の期日通りに現金を回収してください。

全社員(社長も含む)に経費等の領収書の提出を期限内に行わせるについて

社長に権限があるお金や営業担当者が使用する小口現金のお金などが使われているのに経費等の領収書が期末までに出てきていないと、現金の実際残高と会計システム上の現金勘定の金額は合わなくなります。

現金の実際残高と会計システム上の現金残高が合わない場合は、経理課は不一致の原因を調査しなければなりません。

不一致の原因の調査自体も非常に手間暇がかかりますし、なにより原因が判明しない場合は雑損という経費の勘定科目で会計システム上は処理されますが、この雑損は税務上の経費になりませんので、結果として法人税の納税額が増えてしまいます。

網羅的な領収書入手の対策としては以下の方法が考えらます。

【網羅的な領収書入手の対策】

- 期末や月次など、経理課が領収書の欲しい時期を営業担当者や社長などにあらかじめ明確に知らせる(お知らせを文書で出す)

- 遅延常習者や新人などには、領収書の回収が遅れると会社に不利益が発生することを経理責任者が直接伝える

領収書の提出を忘れさせないように毎回必ずお知らせを出すことと遅延常習者等には趣旨を理解させたうえで、役職者から直接伝えることで少しでもプレッシャーを感じてもらうことが大事になります。

担当者は経理部所有の現金の実際残高と会計システム上の現金勘定の残高を毎日確認し、上長の承認を得るについて

会社によっては、期中の現金の実際残高を把握していない場合があります。

つまり、期末に手元に残っている現金残高を元に、会計システムの数値との差額を雑損(経費)・雑益(収益)として把握している場合があるということです。

さて、この処理のなにが問題になるかと言うと、雑損・雑益の原因が全く把握できていないということです。

会社が仕訳で雑損と処理していても、原因が分からない以上経費性は認められません。

つまり、税務上は経費として認められず、法人税の申告書別表4で雑費を取り消す処理を行うことになります。

逆に雑益も本来は収益性が認められません。

でも、原因が分からず、現金残高がズレている以上、会社側は雑益を税務上も益金として認めざる負えないでしょう(説明がつかないのだから…)。

要するに現金残高を期末一発で把握する方法は税務上のリスクを会社が負うことを容認することと同義になります。

では、「どの位の頻度で担当者は現金の実際残高と会計システム上の帳簿残高を合わせないといけないか?」ということになります。

結論としては、日次というのは、中小企業ではさすがに無理があるでしょうから、週次又は月次ぐらいの頻度になるでしょう。

各々の会社で現金がズレるリスクと現金の残高を数える労力を比較して決めることになります。

最後に、実際に現金を数えるときの重要ポイントを記載します。

【現金カウント上の重要ポイント】

- 担当者以外の上席者による現金のダブルカウントを行う(一人だと意外とカウント間違いがある)。

- 上席者も現金のダブルカウント後に承認印を押し、責任を明確にする(ザルチェックを防ぎ、責任を明確にするため)。

- 差異が出た際に原因がすぐ調べられる頻度で現金カウントを行う。

日頃から金庫の中身をきちんと整理しておき、余計な書類をいれない。また、金庫の鍵は業務に関係ある特定の人以外に保管場所は教えないについて

会社の規模に関係なく①金庫の中身は必ず整理しておき、②鍵の保管場所は限定された人のみが知っている管理体制を整えてください。

現金が金庫内の書類の束に埋もれて管理できなくなると経理処理自体を間違えますので、金庫には余計な書類をいれないでください。

そして金庫の中身はきちんと把握しておき、金庫保管物一覧表を作成してください。

金庫の鍵は業務に関係ある特定の人以外に保管場所は教えないというのは、現金の横領を防ぐために非常に重要になります。

期末日に金庫の中身を確認し、現金勘定に計上し忘れているものがないかもう一度確認するについて

会社の規模に関係なく、期末日に金庫の中身を確認し、会計システムの現金勘定に計上し忘れているものがないかもう一度確認しましょう。

よくあるのが、経理課で他部署等から現金を預かり、金庫に入れたけど、経理処理していない場合です。

金庫を期末日にもう一度確認していないと①預り金(負債)の計上を忘れたり、②取得原因不明の現金が翌期以降に発見され、苦しむことになるので注意が必要です。

コメント