【この記事の概要】

- 不動産売買業を営む会社の決算期を変更して課税時期を繰り延べる節税対策があります。

- 決算期変更自体は非常に簡単な手続きでできてしまいますが、節税目的の決算期変更は注意が必要です。

- 決算期変更による新しい期末日は月末にすることをお勧めします。

期末間際の決算期変更は節税対策になる

不動産売買業を営む会社の場合、不動産の売却に伴って、期末日間際に多額の売上高が計上されるケースはよくあります。

そんな時は、決算期変更を考えてみることが一つの節税対策になることもあります。

まずは、以下の図を見てみてください。

3月末に決算期を迎える会社で、3月31日に不動産売却取引があり、売上高(=固定資産売却益)が4000万円計上されました。

3月中の費用の増加は200万円です。

仮に3月末決算から2月末決算に決算期変更をすると、当期の納税額は1200万円-60万円=1140万円も変わってきます。

決算期変更をすることによって、3月分の利益を翌期に付け替えただけであり、最終的な納税額自体は変わらないのですが、納税をするタイミングが1年延びたことになり、資金繰りの面を考慮するとメリットは大きいことが分かります。

決算期変更は簡単です

節税対策のための決算期変更のプロセスは3つだけです。

決算期変更の影響を試算する。

法人税・住民税・事業税の節税効果、消費税への影響も考慮して決算期変更を検討します。

臨時株主総会を開き、特別決議を行う。

決算期変更は定款の変更決議になりますので、株主総会の特別決議が必要になります。

管轄の税務署と都税事務所及び市町村に事業年度変更届を提出する。

事業年度変更届は所定の書式で必ず提出してください。都税事務所及び市町村に対しても届出が必要なことを忘れないでください。

決算期変更の影響を試算する

最初のステップとして決算期変更の影響を試算することになります。

注意点は以下の2つです。

- 消費税の影響をざくっと試算できているか?

- これまでに決算期変更を多用していないか?

消費税の影響をざくっと試算できているか?

不動産売買業を営む会社で消費税課税事業者の場合、決算期変更をすると、課税売上割合が大きく変わります。

課税売上割合が変わることで、以下の3つの影響があります。

- 課税仕入れの金額が変わり、納税額が多くなることがある

- 繰延消費税の再計算が必要になる

- 課税売上割合が著しく変動したときの調整の検討が必要になる

実務上、影響を正確に把握するのは非常に難しいので、試算段階では、消費税の計算ソフト(達人シリーズなど)を利用して当期と翌期の予定納税額をざくっと計算し、極端に納税額が増えないかを確認できれば十分です。

また、消費税課税事業者と非課税事業者の基準(課税売上高1000万円)を毎年彷徨っている会社は特に注意が必要です。

課税売上高が1000万超になった事業年度の2事業年度後から消費税は課税され始めます。

ただし、決算期変更した事業年度も1事業年度としてカウントされてしまうため、予定より1事業年度早く消費税課税事業者になってしまうケースもありますので注意しましょう。

これまでに決算期変更を多用していないか?

決算期変更について制限する決まりは税務上ありませんので、理論上は決算期変更を何回でもできることになります。

ただし、節税対策の決算期変更を多用することはあまりお勧めしません。

決算期変更をすると、当然、変更年度の月数が12か月未満になるので、業績を他の事業年度と比べることが困難になります(売上高・経費共に他の事業年度に比べて少額の異常値になり易いです)。

よって、決算期変更の多用すると異常値が乱発し、普段の適切な売上高や経費の指標が分からなくなり、経営者自身の判断を鈍らせる可能性が高くなります。

また、節税対策のための決算期変更は、意図的に売上高を翌期に繰り延べる手法です。

決算期変更を多用していると、利益調整を疑われて、税務調査の対象にしようと税務署に思われる可能性は高くなると考えられます。

よって、決算期変更はここぞという事業年度のみに行うのが良いでしょう。

例えば、当期の期末間際に不動産売買を行って、多額の利益が出ていて、翌期にその不動産売却益をもとに新しい事業を展開をしたい時などです。

納税額を事業投資に資金を使えれば、会社をさらに大きくできる可能性が広がるからです。

臨時株主総会を開き、特別決議を行う

会社の決算期変更は法務局での登記不要の定款変更に分類されます。

登記不要の定款変更とは、会社設立の際に作成した原始定款自体を書き換えることではなく、株主総会で定款変更の決議をし、可決したことを株主総会議事録に残すことをいいます。

なお、参考までに、会社の商号変更などの場合は、法務局で登記が必要な定款変更になるので、定款変更を法務局に申請することが必要になります。

決算期変更の際の株主総会議事録のひな形を掲載しておきますので、参考にしてください。

臨時株主総会議事録の例文

議案〇〇条 定款変更の件

議長は、現行定款の事業年度を変更する必要性並びにその理由について説明し、定款第〇〇条を次のとおり変更したい旨を述べ、総会にその賛否を問うたところ、総会は満場異議なく賛成したので次の通り可決し確定した。

(現行定款)

第〇〇条 当会社の事業年度は毎年4月1日より翌年3月31日までとする。

(変更後定款)

第〇〇条 当会社の事業年度は毎年3月1日より翌年2月28日までとする。

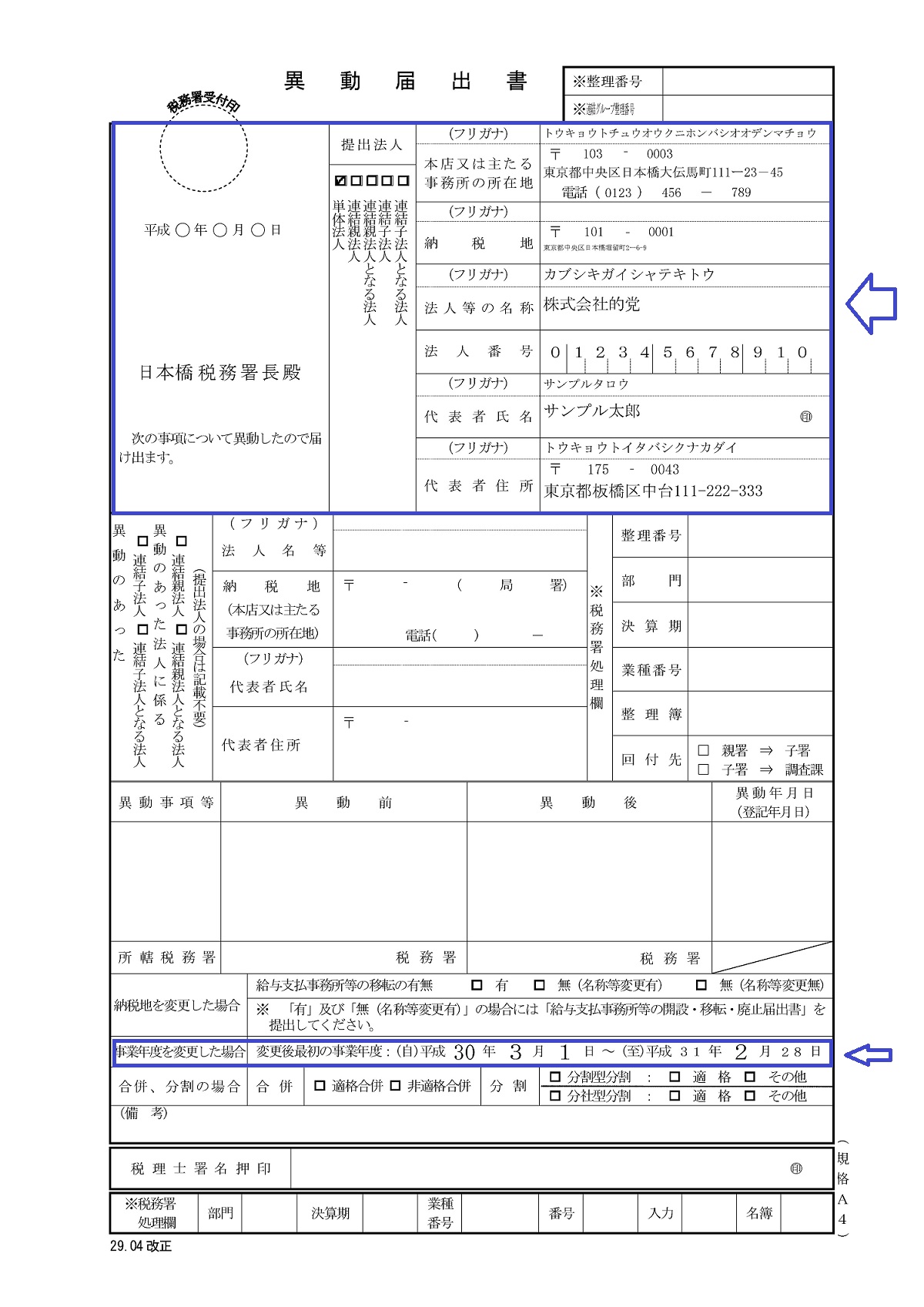

管轄の税務署と都税事務所及び市町村に事業年度変更届を提出する

記載例を下記に掲載しておきます。

必ず管轄の税務署以外に都税事務所及び市町村にも事業年度変更届を提出してください。

様式はインターネットのYahoo検索で「異動届出書 〇〇都(道府県)」と検索すれば、入手できます。

国税庁・都道府県・市町村で統一様式のことが多いので、同じものを3枚(税務署提出用、都道府県税事務所提出用、市町村提出用)作成・提出することになるでしょう。

なお、東京23区に事務所がある場合は、区役所への提出は不要なので2通作成・提出でOKです。

決算期変更後の期末日について

決算期変更により、新しい期末日を決めることになります。

期末日については特段の定めがないので、いつでも良いことになります。

例えば、3月29日や6月21日などの日付を期末日にしても構いません。

ただし、期末日は月末に合わせた方が良いでしょう。

理論上は、期末日をいつに設定しても良いのですが、実務上はそうは行きません。

もし、期末日を中途半端な日付にすると、前期と当期の決算の比較が難しくなるだけではなく、記帳(仕訳を行うこと)が煩雑になり、経理処理のミスを誘発します。

上場企業でも中途半端な決算日を設定している会社はありますが、それは経理を行う人員が充実しているのと、最初からその中途半端な日付を決算期に設定しているので慣れているからできる芸当です。

中小企業で決算日を中途半端な日付に設定することは、自分達の首を絞めることになるのでお勧めしません。

また、不動産賃貸業を営む会社の場合、予期しない多額の売上高が突然計上されることは少ないでしょう。

例えば、3月末決算の会社で3月末に不動産売買契約が締結される予定ならば、その前の時点で売却の準備が始まっているはずです。

そうならば、不動産売買取引の準備と並行して決算期変更の準備をしておくことで、2月末を新しい決算期に設定するよう調整できるはずです。

さらに、決算日直前の不動産売買取引(例えば3月末決算で3月31日の取引)になる場合は、決算期変更よりも不動産売買契約自体を遅らせることを検討すべきです。

不動産売買契約が4月に行われれば、4月の売上高になるので、結局は決算期変更と同じ効果を得られますし、不動産売買の売主ならば、買主より立場が強く、売買日程を少し遅らせる要望が通る可能性もあるので検討してみてください。

コメント