前回、「相続税の計算方法を分かりやすく解説します!」で相続税の計算方法を説明しました。

今回は、一歩先に進めて具体的な数値例を利用して相続税の計算方法を確認してみましょう。

この記事を読み終わった後に、ご自身やご家族の相続税の概算額を計算できるようになることが最終目標です。

相続税の概算額さえ分かれば、被相続人(亡くなった人)の「生前に」節税対策や相続税の支払い準備のための資金集めができるためです。

始めに

下記事例は父親の相続(以後、1次相続)後の母親の相続(以後、2次相続)を念頭に置いています。

1次相続では、相続税の支払いが軽微であるか発生しないことが多いです。

配偶者が相続財産の大部分を相続し、配偶者には1億6,000万円まで税額軽減があるためです。

よって、相続税の支払額が多くなる2次相続について今回は見ていくことにします。

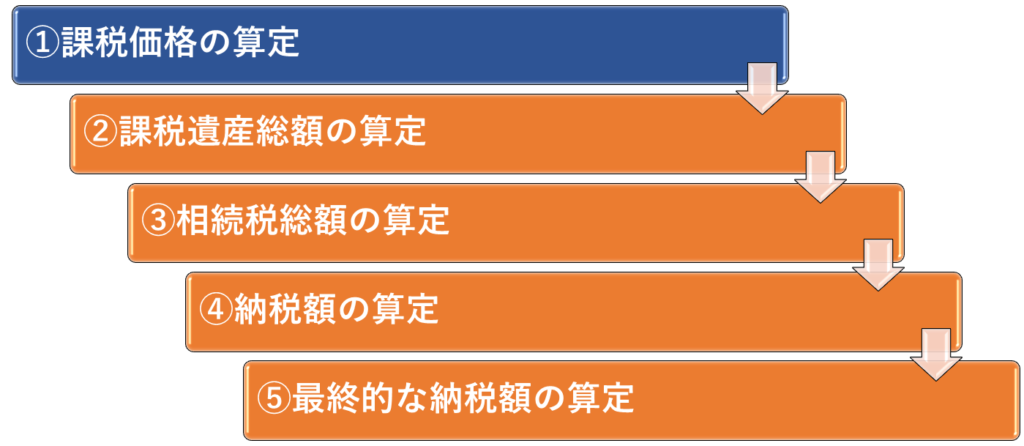

なお、計算手順は以下のように5つのステップを踏むことになります。

事例

母が死亡し、相続人は長男と次男です(父はすでに他界しています)。

相続財産の内訳は、自宅が6,000万円(土地5,000万円、家屋1,000万円)、預貯金が3,000万円、株式が1,000万円の合計1億円です。

遺産分割協議で自宅は同居していた長男が、預貯金と株式は次男が相続することが決まりました。

課税価格の算定

まずは、各相続人ごとに課税価格を算定していくことになります。

長男は、自宅を相続していますが、同居親族の特例で小規模宅地等の特例(土地の80%評価減)を利用できます。

よって、長男の課税価格は、土地5,000万円×(100%-80%)+家屋1,000万円=2,000万円となります。

次男の課税価格は預貯金3,000万円+株式1,000万円=4,000万円となります。

課税遺産総額の算定

課税遺産総額は以下の算式で算定できます。

課税遺産総額=「各」相続人の課税価格の「合計」-基礎控除額(3,000万円+600万円×法定相続人の数)

今回の法定相続人は長男と次男の2人なので、3,000万円+600万円×2人=4,200万円が基礎控除額になります。

よって、課税遺産総額=2,000万円(長男分)+4,000万円(次男分)-4,200万円(基礎控除額)=1,800万円となります。

相続税総額の算定

相続税総額は、課税遺産総額×各相続人の法定相続割合(民法で定めらている)×相続税率(相続税の速算表)-控除額(相続税の速算表)の合計で計算することになります。

法定相続割合とは、民法で定められた相続割合で兄弟2人の相続の場合は、共に2分の1(50%)ずつになります。

相続税の税率と控除額は相続税速算表というものが国税庁より発表されているのでその税率と控除額を当てはめることになります。

【相続税速算表(参考)】

| 法定相続分に応ずる相続税総額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

長男の相続税=1,800万円×50%(法定相続割合)×10%(相続税率)-0円(控除額)=90万円

次男の相続税=1,800万円×50%(法定相続割合)×10%(相続税率)-0円(控除額)=90万円

相続税総額=90万円+90万円=180万円となります。

納税額の算定

各人の相続税の納税額は以下の計算式で算定されます。

各相続人の相続税の納税額=相続税総額×「実際の」相続財産の取得割合(各人の課税価格÷課税価格の合計)

課税価格については、ステップ1(最初のステップ)で長男2,000万円、次男4,000万円と算定済みです。

注意点は「実際の」相続財産の取得割合で按分することです。

前ステップ(相続税総額の算定)では、「法定」相続割合を利用しましたが、このステップでは「実際の」相続財産の取得割合を利用することになります。

長男の相続税の納税額=180万円×(2,000万円÷6,000万円)=60万円

次男の相続税の納税額=180万円×(4,000万円÷6,000万円)=120万円

最終的な納税額の算定

各相続人の納税額の算定が終わったら、最後に個別に定められている加算・控除項目を調整していくことになります。

加算項目の代表例には①兄弟姉妹の2割加算や②遺言で遺産を受け取った孫の2割加算などがあります。

減算項目としては、配偶者の税額軽減により1億6000万円まで相続税の納税額を減算できます。

今回の事例の長男と次男には加算項目も減算項目もないため、長男の納税額60万円、次男の納税額120万円で相続税の納税額が確定します。

最後に

本事例でイメージが出来たら、ご自身又はご家族の相続税の計算をしてみてください。

そして、計算額を見ながら、以下の点を「相続前」に必ず検討しておいてください。

- 各相続人が相続税の納税額を支払える原資があるか?

- 家族間の関係を鑑み、相続税の節税対策をする必要があるか?

相続税の納税は基本的に現金になりますので、小規模宅地等の特例を利用した場合の利用者の支払原資が特に問題になります。

また、生前ならば、相続税の納税額を減らすために対策をすることもできます(やり過ぎると複雑になり、家族間で揉めることもあるので注意!)。

いずれにせよ、相続税の概算額の計算が出来ていれば、その後の対策は税理士と相談すれば良いので非常に分かりやすくなります。

少し難しい記事になってしまいましたが、必ず相続人自らが相続税の概算計算を一度しておくと、イメージが出来て良いでしょう。

コメント